Le 15 octobre 2013, j’ai eu l’occasion d’intervenir lors de la remise des Trophées du Top 250 des éditeurs de logiciels français organisé par Syntec Numérique (à Paris, au siège de la CCIP). J’avais une dizaine de minutes pour décrire les forces et faiblesse de l’industrie française du logiciel, un sacré défi. Mais comme c’était bien court, je ne peux m’empêcher de relater ici le détail de ce que j’aurais souhaité dire, en un peu plus de 10 minutes !

Le panorama du Top 250 des éditeurs de logiciels français

Cette opération, troisième du genre, permettait de bien mettre en valeur l’industrie du logiciel française et sa contribution à l’écosystème numérique. L’opération consiste à inventorier sur la base du volontariat les 250 plus grands éditeurs de logiciels français. C’est une sorte de panel. Ce panorama est détaillé dans un document publié par EY (le nouveau nom du cabinet de conseil Ernst & Young). L’ensemble des documents liés à cet événement sont sur le site du Syntec Numérique, dont l’excellent dossier créé à l’occasion par Les Echos.

On y découvre le dimensionnement de cette industrie : elle représente plus de 50000 emplois, un CA de plus de 8 Md€ et une croissance soutenue et une forte création d’emploi. Par sa nature même, l’édition de logiciels est aussi l’une des activités la plus engagée dans la recherche et le développement, en tout cas comparativement aux mastodontes économiques du secteur que sont les sociétés de service et les opérateurs télécoms.

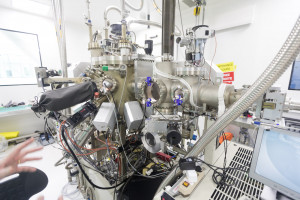

Une autre industrie du numérique, moins connue, est aussi fortement engagée dans la R&D : celle des composants, très centrée autour de Grenoble avec des acteurs tels que STMicroelectronics ou SOITEC, le tout autour du CEA-LETI et du pôle de compétitivité Minalogic.

Le logiciel occupe aussi une grande place dans les activités de R&D de tout un tas d’acteurs : des équipementiers tels qu’Alcatel-Lucent ou Thalès aux industries high-tech et surtout dans les transports (Airbus, Dassault, Alstom, Renault, PSA, Valéo) et l’énergie (Schneider, Legrand, …). Toutes ces activités de création de logiciels en général “embarqués” ne sont pas comptabilisées dans le Top 250. L’économie de la création de logiciels est donc bien supérieure dans les faits à celle des éditeurs de logiciels “pure players”. Plus généralement, le logiciel est l’un des moteurs clés de l’ensemble de l’innovation dans les entreprises. C’est aussi – ou cela devrait-être – un moteur de clé de l’efficacité des services publics.

Le panorama fait état d’une croissance à deux chiffres dans les entreprises du panel mais en soulignant que son périmètre est très mouvant : de nouvelles entreprises y rentrent – notamment dans la catégorie des jeux vidéo qui est maintenant très bien représentée – et d’autres en sortent, car elles sont acquises par des entreprises étrangères. C’est ainsi le cas de Neolane, l’éditeur récemment acquis par Adobe, qui disparaitra du palmarès en 2014 (il est dans celui-ci car sont comptabilisées les structures détenues par des capitaux français fin 2012). C’est aussi celui d’Activision-Blizzard, le leader mondial du jeu vidéo qui est sorti en juillet 2013 du périmètre de Vivendi et est revenu sous contrôle de son CEO américain, Bobby Kotick (mais qui n’est pas dans le palmarès…).

On y découvre aussi une démographie des entreprises à l’image de l’industrie française : une forte disparité de taille et pas assez d’entreprises de taille intermédiaire (ETI). Il y a environ 3000 éditeurs de logiciels français mais le 250ième du panel du Top 250, Altays, ne fait que 1,85 m€ de chiffre d’affaire.

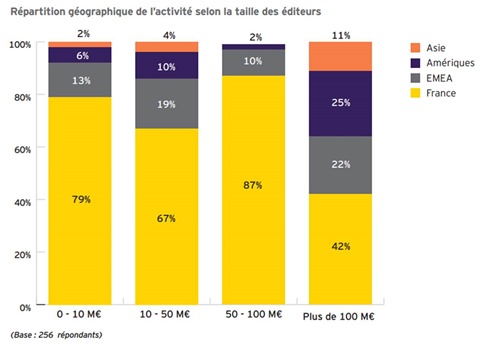

On y voit aussi que l’activité des éditeurs est trop faiblement tournée vers l’international à l’exception des plus grands qui font 58% de leur CA à l’international ce qui est fort honorable. C’est un véritable handicap car en étant trop focalisés sur le marché intérieur français, ces acteurs peinent non seulement à croitre mais aussi à trouver des économies d’échelle qui seules, permettent de financer une R&D significative et de rester compétitif. Nous y reviendrons.

Sans grande surprise, on apprend que les voies de l’innovation se situent dans le cloud, le big data et la mobilité. Les petits éditeurs semblent plus enclins à suivre la voie du cloud pour leur développement.

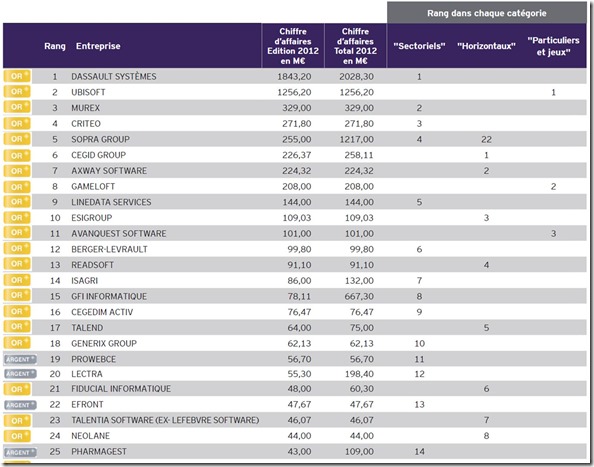

Dans le classement, on trouve les usual suspects, un mix d’éditeurs verticaux et horizontaux et quelques éditeurs dans le grand public. Le second éditeur de logiciels français est Ubisoft ! Il fait partie des cinq plus grands éditeurs mondiaux de jeux. Qui sont les sociétés récentes ? Il y a au moins Criteo qui se retrouve quatrième, avec moins de six ans d’existence dans sa forme actuelle, et Neolane, qui vient de se faire racheter par Adobe.

Quand on parcoure l’ensemble du top 250, on y identifie de nombreuses sociétés que l’on peut encore qualifier de startups, ce qui est bon signe de santé de ce secteur d’activité. Quelques exemples: Talend, Trace One, Streamwide, Qosmos, Synthesio, Wyplay, 6Wind, Cedexis. Sachant au passage que je ne connais pas bien le secteur des ISV du monde “btob” et qu’il y a probablement encore plus d’acteurs de ce Top 250 qui sont des startups.

Côté financement de l’innovation, on découvre que les sociétés du panel font appel à 76% au Crédit Impôt Recherche. Mais le nouveau Crédit Impôt Compétitivité Emploi (CICE) semble moins connu et apprécié. Sinon, 86% des éditeurs privilégient d’autofinancement pour leur croissance. 25% font ou ont fait appel au capital-risque et 8% aux business angels. Ce qui est bien faible.

Forces , faiblesses et opportunités de l’industrie du logiciel

J’en viens à mon propos sur cette industrie, telle que je peux l’observer depuis trois décennies, des grands acteurs aux petits, startups comprises. Une grande partie de ces observations est générale aux industries du numérique et pas seulement à celle du logiciel.

J’ai résumé mon propos en parlant d’une “France bipolaire”. Le pays est très bipolaire à tous points de vue, avec des oppositions marquées dans la sphère politique et économique : patrons contre syndicats, privé contre public, riches vs les autres, droite contre gauche sans compter les extrêmes, élites contre le peuple, etc.

Compétences techniques vs business

Dans l’univers des technologies, la principale bipolarité qui nous affecte est l’opposition entre profils techniques et profils business. Elle démarre très tôt dans l’enseignement et dans la géolocalisation de nos grandes écoles et universités. Rares sont les sites où l’on trouve au même endroit des filières d’excellence scientifiques (dites “sciences dures”) et côté sciences dites “molles” (sociales, design, droit, commerce, marketing), le projet de Saclay étant la caricature de cette dichotomie.

Donc, oui, nous avons de belles filières d’enseignement supérieures scientifiques, des grandes écoles et des développeurs brillants que le monde entier s’arrache (ce qu’il conviendrait au passage de relativiser un peu…). Oui, nous sommes le premier pays au monde détenteur de Médailles Fields, ex-aequo avec les USA (11 en tout, et nous avons eu un à deux lauréats à chaque fois depuis 1994, le prix étant décerné à quatre personnes tous les quatre ans). Oui, nous avons une recherche d’excellence et des domaines où nous savons nous différentier à l’échelle internationale, comme dans la sécurité informatique, la CAO ou les jeux.

Mais de l’autre, nous avons une faiblesse congénitale dans les dimensions business, marketing, commerciales et communication. Il y a plein de raisons à cela : les jeunes qui vont dans ces filières ne sont pas massivement attirés par les filières du numérique, quand ils le sont, ils sont facilement aspirés par les filiales françaises des éditeurs étrangers (je parle en connaissance de cause…) ou par d’autres secteurs. Par ailleurs, la culture scientifique et business est justement bipolaire : on a l’une ou l’autre mais rarement les deux. Cela conduit à la création d’entreprises trop tournées vers les technologies mais pas assez vers les clients, les marchés, et aussi des marchés de volume où il faut conceptualiser à grande échelle la demande. La culture économique du pays est aussi très mauvaise dans l’ensemble. Il suffit d’écouter nos politiques tous les jours ou de lire les manuels scolaires du secondaire !

Dans les grandes écoles d’ingénieurs, on considère que les élèves des écoles de commerce brassent du vent. Dans ces dernières, on considère que les techos sont … des techos. Le manque d’empathie entre les filières est patent. Je peux l’observer dans le processus de constitution des équipes de startups. Si elle est créé par des ingénieurs, les fondateurs vont à un moment se dire : on a besoin d’un commercial – salarié – pour vendre la solution. Trop tard ! Si elle est créé par des business-schoolers, ils vont se demander comment embaucher des développeurs, toujours comme salariés. Des deux côté, ils considèrent que l’autre est une simple ressource, une commodité. Alors qu’ils doivent être au même niveau pour faire réussir l’entreprise. Alors qu’il faut l’ensemble de ces compétences dans une équipe de fondateurs !

Heureusement, la situation s’améliore graduellement, grâce à diverses initiatives de rapprochements ou de proximité immédiate : Télécom Sud Paris et Télécom Ecole de Management, ingénieur et business, HEC et Polytechnique, Centrale et ESSEC, Centrale Lyon et EM Lyon, les filières entrepreneur dans les écoles d’ingénieurs, les Mashup qui rassemblent les élèves des deux filières pour les encourager à créer ensemble des startups, etc. Il faut persévérer !

Dimension produit

La conséquence du point précédent est une difficulté de nos acteurs à créer des produits diffusés en volume, ce particulièrement dans les entreprises de taille moyenne.

Au départ, les compétences nécessaires pour créer des produits sont à la croisée des chemins de la technologie et du business. Il ne faut pas l’une ou l’autre, il faut les deux ! Mais la dimension business n’est pas si complexe que cela. Elle relève du bon sens : savoir identifier les besoins des clients, avoir de l’empathie, les “factoriser” (trouver les points communs sur un marché donné), savoir utiliser la règle de trois, savoir calculer la valeur que l’on génère chez son client.

Cette compétence de création de produits a un nom : c’est le “product management”. La capacité à créer une vision, de vrais produits génériques, une architecture et une roadmap. La discipline est assez récente et est très peu enseignée. Ce qui s’en rapproche le plus se trouve dans les méthodologies du Lean Startup et du Customer Development.

La volonté de création de produits se heurte aussi à la structure de notre marché intérieur avec des clients qui n’ont pas toujours bien compris l’importance d’utiliser des produits génériques et demandent encore trop de spécifique. Cela conduit de nombreuses startups du logiciel ou de l’Internet btob à devenir rapidement des prestataires de services. Bref, il faut bien choisir ses premiers grands clients, même si dans les faits, ce sont eux qui vous choisissent !

Au-delà de la création de produits, se trouve celle de la création de produits-plateformes avec des écosystèmes. C’est un élément clé de réussite des leaders du logiciel et de l’Internet. Le dépassement du stade du produit pour atteindre celui de plateforme extensible est critique. Quelques sociétés françaises ont su le faire. Dassault Systèmes, bien entendu, mais aussi des acteurs tels que Parrot avec son AR-Drone ou Withings avec ses objets connectés.

Enfin, il faut ajouter la composante design industriel et design graphique qui manque aussi à nos créateurs de logiciels. Elles devraient être plus présentes dans les projets innovants. Là encore, heureusement, on voit des progrès. Les écoles de design se rapprochent de plus en plus des écoles de commerce et d’ingénieur : le Strate College avec Centrale/ESSEC ou l’ENSCI avec Centrale, Télécoms et les Ponts et Chaussées.

Quid du libre ?

Qu’en est-il des éditeurs de logiciels libres français ? Nous avons eu JBOSS, créé par Marc Fleury, un polytechnicien, et racheté pour plus $420m par Red Hat en 2006. Plus récemment, Talend a battu des records en levées de fonds ($62m) et en CA, mais en s’implantant solidement aux USA et en levant à l’étranger (Balderton, Silverlake). D’autres comme Open Trust (ex IDEALX) ont abandonné la voie de l’open source.

L’un des plus gros et anciens pure-player, créé en 2000, est Linagora dont une bonne part des clients est dans le secteur public français et qui ne fait que 4m€ de CA en licences (194ième du palmarès). Son développement international semble très limité. Dans le même temps, la préférence des pouvoirs publics aux logiciels open source qui l’a un peu aidé a plutôt eu des effets délétères pour les éditeurs français traditionnels dans d’autres secteurs. Il y a aussi quelques succès récents avec Bonitasoft et Commerce Guys, des startups issues de projets open source.

Nous avons VLC qui a été téléchargé plus de un milliard de fois mais sans que cela ne créé de business direct. Nombre de projets open source collaboratifs, tels que ceux qui sont pilotés par Bull ou l’INRIA, n’ont pas abouti à des business solides où à une amélioration de l’influence de la France à l’échelle internationale.

Est-ce que cette performance moyenne tient aux spécificités du logiciel libre ? Oui et non. Pour une part oui, car les modèles économiques du libre traditionnels sont plutôt portés sur le service qui ne “scale pas bien”. Pour une autre part, c’est lié à la difficulté à s’internationaliser qui affecte l’ensemble de cette industrie.

Finalement, tous les chats sont gris dans le cloud : libres ou pas, les services en cloud sont agnostiques. Leur scalabilité provient du concept de “software-as-self-service” avec des modèles économiques qui sont tous basés sur de l’abonnement !

L’espace fiscalo-réglementaire

On pourrait glosser longtemps sur la complexité des affaires en France liée à la règlementation, sur ce qui étouffe l’innovation dans ce pays. Lisez par exemple cette édifiante tribune de Nicolas Colin “Les fossoyeurs de l’innovation”.

Là encore, la France est bipolaire. La puissance publique aide des startups comme aucun autre pays européen ne peut le faire ! Les deux tiers du financement de l’innovation française sont issus du secteur public : qu’il s’agisse de dépenses fiscales (CIR, ISF-TPE, JEI, etc), de la recherche publique, d’aides et avances remboursables (BPI) et d’investissements direct (BPI) ou indirects (toujours la BPI) dans les entreprises innovantes.

D’un autre côté, cette manie de la redistribution permanente s’accompagne d’une complexité incroyable. Autant on peut maintenant créer une entreprise rapidement et avec peu de formalités, autant cela se complique à l’extrême ensuite. La perte de compétitivité des entreprises françaises liée à la perte de temps générée par la complexité est un domaine encore mal chiffré. On se ferait peur en regardant cela de près !

Qu’il y a-t-il de spécifique au logiciel dans ce tableau ? Il y a bien entendu la difficulté d’appliquer le Crédit Impôt Recherche à la R&D dans le logiciels, où les redressements fiscaux sont légion. Guy Mamou-Mani, le président du Syntec Numérique, l’a dénoncé fort à propos l’été dernier.

Il y a surtout cette difficulté à financer des projets internationaux à grande échelle. Les fameux tickets de plus de 5m€ ! Dans son intervention le 15 octobre, Nicolas Dufourcq (DG de la BPI) mettait en avant la création de fonds d’investissement de la BPI pour couvrir ces phases de la croissance des entreprises innovantes. Très bien, mais cela cache un détail de taille : une entreprise qui a la BPI dans son capital devient marquée au fer rouge et ne pourra pas lever facilement de capitaux à l’étranger pour accélérer sa croissance, comme ont pu le faire Talend et Criteo. Et ce surtout aux USA ! Sans compter la malheureuse jurisprudence Montebourg-Daily Motion-Yahoo. Note à postériori : Talentsoft a réussi à lever des fonds aux USA après en avoir obtenu auprès de la BPI. Ce scénario semble donc possible, au moins dans le secteur “btob”.

Leçon de cette histoire : les financements publics de l’innovation sont plus vertueux lorsqu’ils sont indirects, discrets, neutres et pérennes. Il vaut mieux que la BPI finance des fonds d’investissements qui eux-mêmes investissent dans les startups plutôt qu’elle investisse en direct ces mêmes entreprises innovantes. Et aussi plutôt favoriser les processus génériques comme le CIR que des appels à projet collaboratif compliqués.

International

Encore de la bipolarité au programme : nous avons ici un nouveau tableau avec ses extrêmes.

D’un côté, nous avons dans cette industrie un ensemble de belles réussites mondiales qui forcent le respect et montrent que tout est possible même si chaque histoire est particulière :

- Dassault Systèmes est le leader mondial de la CAO et du PLM (product lifecycle management). Comment y est-il arrivé ? C’est une histoire qui démarre au début des années 1980. De manière intéressante, c’est l’impossibilité de travailler avec Airbus, concurrent de Dassault qui ne voulait absolument pas travailler avec l’une de ses filiales, qui a poussé DS à aller proposer sa solution à Boeing. Cela a conduit au partenariat avec IBM qui a donné ses lettres de noblesse à CATIA, l’approche du marché américain puis mondial et on connait la suite.

- Business Objects, qui a abordé très tôt le marché US. A la fois du fait de la volonté de ses fondateurs, Bernard Liautaud et Denis Payre, et aussi d’un concours de circonstance. Bernard Liautaud s’est installé dans la Silicon Valley moins de deux ans après la création de BO. Il était déjà marié à une américaine, ce qui a un peu aidé ! Sans compter le fait que son beau-père était un investisseur respecté de la Silicon Valley. Mais on peut s’installer dans la Silicon Valley sans en passer par là ! BO a été acquis par l’allemand SAP en 2006. Au moins, il reste dans l’espace européen !

- Ubisoft est dans le top 3 des jeux sans compter sa spinoff Gameloft, très présente en Asie.

- Criteo, Talend, Neolane, dans la publicité, le big data, l’open source et la relation clients.

- Dans le secteur de la TV qui est le mien, nous avons tout un tas de sociétés très intéressantes qui font plus de la moitié de leur CA à l’étranger avec notamment ATEME (compression vidéo, 18m€), Visiware (logiciels de “play along”), Netgem (qui fournit Telstra en Australie avec 500000 box déployées), Httv (logiciels de box, très présent en Allemagne), Witbe (présent partout dans le monde), Quadriga, Vianeos, Anevia et d’autres qui sont très présents dans le marché de l’hospitality. Il y a aussi Arkamys dans le traitement du son. Ces exemples sectoriels montrent qu’il est possible de se différentier et d’exporter dans de nombreux marchés verticaux.

- Nous avons aussi un « Airbus » du logiciel avec Amadeus. Certes, le spécialiste de la réservation de voyages est une société de droit espagnol. Mais elle a été fondée par Air France et d’autres compagnies aériennes européennes. Et la majorité de ses développeurs est en France, à Sophia Antipolis. Aux alentours de 2000 personnes tout de même, ce qui fait d’Amadeus le second éditeur de logiciels en France en termes d’emplois.

Ces exemples montrent une chose simple : malgré tout ce qui ne va pas, il est possible de réussir et de réussir en grand. Ce palmarès est de bon niveau sur la scène européenne !

Dans le même temps, nos petits et moyens éditeurs ne sont pas assez internationaux. Ils sont trop ancrés dans le marché national avec des clients plutôt difficiles, pas assez innovants et pas bon payeurs. La maitrise de l’anglais est moyenne, même si elle s’améliore avec la nouvelle génération. Nous n’avons pas assez d’éditeurs qui se lancent au-delà de « l’Europe du Sud ». Le marché européen est trop fragmenté. Son manque d’homogénéité le rend difficile à pénétrer alors qu’il est à nos portes. En btob, c’est le marché américain qui fait la loi. Nombreux sont les éditeurs français qui ont dû d’abord gagner des références en Amérique du Nord pour pouvoir ensuite revenir sur le marché français et être pris au sérieux par les grands clients. C’est aussi vrai dans l’Internet « horizontal », au-delà de niches du commerce en ligne.

Pourquoi nos éditeurs n’abordent-ils pas assez l’Amérique du Nord, sans compter l’Asie ? L’explication souvent mise en avant est le manque de financement. Les investisseurs sont en effet facilement frileux car échaudés par des échecs passés. Mais cela n’explique pas tout. Notre principale faiblesse, c’est notre peur d’affronter la concurrence internationale et de voir grand. Mais aussi nos déficiences marketing et tout simplement, notre faible maitrise de la langue de Shakespeare. Il nous faudrait être à la fois commerçants comme des hollandais ou des anglais et se comporter comme des israéliens, des estoniens ou des danois qui n’ont pas de marché intérieur !

Devenir un acteur international, cela commence en fait très tôt. Avec la constitution de l’équipe fondatrice, avec la prise en compte de l’environnement concurrentiel mondial, avec la recherche de l’excellence, avec une forte différentiation, avec l’usage de l’anglais. Quelques initiatives récentes vont dans ce sens. Je soulignais dans la table ronde du débat qui suivait mon intervention l’intérêt d’initiatives telles que Le Camping. Les entrepreneurs sont coachés par des américains, font tout en anglais, et vont pitcher leur projet devant des investisseurs à Londres et/ou Berlin voire aux USA. Cette exposition internationale, qui brule parfois les ailes, est une très bonne initiative !

D’ailleurs, l’un des Trophées de ce Top 250 a été attribué à Sketchfab (base de modèles 3D), une société issue du Camping (ci-dessus, Alban Denoyel pitchant lors du lancement de la saison 5 du Camping chez Google en février 2013) ! C’était le prix du public ! Les autres trophées étaient Streamwide (messagerie mobile, catégorie international), Commerce Guys (catégorie innovation, startup financée par ISAI), Pretty Simple (dans les jeux pour Facebook, une startup passée par Scientipôle Initiative et connait une croissance extraordinaire), et Recatch (prix du jury, startup dans la TV numérique, ce qui me va à ravir).

Un marché qui se rebelote

L’industrie du logiciel est marquée par des bouleversements incessants qui rebelotent les cartes presque chaque année.

L’un des grands bouleversements est la tendance à l’intégration verticale du marché. Il n’y a pas que celle qui a été impulsée par Apple et imitée ensuite par Microsoft. Il y a aussi celle que l’on peut observer dans l’univers des objets connectés. Ce sont des activités qui associent des composants, du matériel, du logiciel embarqué et du logiciel dans le cloud. Tout y est ! C’est valable aussi bien dans le btoc que dans le btob. Dans le secteur de la TV numérique, nombreux sont les acteurs qui associent aussi ces différentes briques technologiques : un Anévia et ses serveurs de streaming vidéo, un ATEME avec ses encodeurs/décodeurs vidéos, associent toujours du matériel, du logiciel et du cloud.

La croissance des débits fixes et mobiles est porteuse de nombreuses innovations à venir qu’il reste à saisir. Vous voulez des idées, abreuvez-vous de films ou de séries de science-fiction !

Du côté des marchés, il y a l’incontournable marché US, mais l’Asie mérite plus d’attention. A la fois du fait de sa masse mais aussi parce que c’est un continent qui est plutôt déficient en compétences d’édition de logiciels.

Pour conclure sur l’industrie française du logicielle, un enseignant français donnerait comme sentence le condescendant « Peut mieux faire » (sous-entendu, moi, prof, je ferais mieux). Je vais choisir l’approche américaine : « Elle a énormément de potentiel qu’il ne reste qu’à saisir ».

![]()

![]()

![]()

Reçevez par email les alertes de parution de nouveaux articles :

![]()

![]()

![]()

Articles

Articles

“product management” dans le logiciel 🙂 @RCE38 @JFFiorina MT @olivez Retour sur le #top250num de @syntecnumerique http://t.co/RDUFkXOHON …

Pourrait-on comparer avec le CA des filiales francaises des grands editeurs américains ?(Microsoft, salesforce,Oracle, etc..)

Quelle demonstration RT”@olivez: Retour #top250num @syntecnumerique:”Où en est l’indust française du #logiciel” sur http://t.co/Aj9uW0h2RK“

Dans la section où vous citez BO vous auriez pu citer ILOG, qui était le numéro 2 Français du logiciel lors de son achat par IBM fin 2008. Les ex employés ILOG forment l’ossature du France Lab, troisième centre de développement logiciel d’IBM par la taille en dehors des Etats Unis. Ces équipes ont la responsabilité mondiale pour certaines lignes de produits IBM.

Oui, j’aurais pu. Je les ai zappés car ce fut une acquisition moins importante que les autres que j’ai pu citer.

Situation du logiciel Français http://t.co/XlnV7gqg5o

@olivez évoque le déficit en #ProductManagement que mes prestations aident à combler

“Mais de l’autre, nous avons une faiblesse congénitale dans les dimensions business, marketing, commerciales et communication. Il y a plein de raisons à cela : les jeunes qui vont dans ces filières ne sont pas massivement attirés par les filières du numérique, quand ils le sont, ils sont facilement aspirés par les filiales françaises des éditeurs étrangers (je parle en connaissance de cause…) ou par d’autres secteurs. Par ailleurs, la culture scientifique et business est justement bipolaire : on a l’une ou l’autre mais rarement les deux. Cela conduit à la création d’entreprises trop tournées vers les technologies mais pas assez vers les clients, les marchés, et aussi des marchés de volume où il faut conceptualiser à grande échelle la demande. La culture économique du pays est aussi très mauvaise dans l’ensemble. Il suffit d’écouter nos politiques tous les jours ou de lire les manuels scolaires du secondaire !”

Tu ne peux pas imaginer comment je bois tes paroles: +1000! Je transmets demain à qui de droit. Y’a de la révolution dans l’air.

#Lumineux RT @olivez Retour sur le #top250num de @syntecnumerique “Où en est l’industrie française du logiciel” sur http://t.co/tLK0mpHuPE

Article très intéressant. Bientot Numvision dans le top 250 ? Où en est l’industrie française du logiciel ? @olivez http://t.co/W2U4K0itiH

Ce tableau mériterai une nouvelle catégorie le nombre d’utilisateurs. Même si les modèles économiques ne rapportent pas des millions ils ont le mérite de diffuser un savoir faire Français.

Bravo à toutes ces structures qui au travers de logiciels libres ou d’app gratuites livrent tous les jours des services bien précieux.

Bravo Olivier pour ton article.

Très bon article ! J’ajoute une remarque. Dans le marché de l’IT, si le marche du logiciel est un des secteurs les mieux portants c’est notamment grâce au Saas, qui représente presque 15 milliard de CA mondial et qui s’est étendu à tous les secteurs, la relation client, les RH, les achats… En terme de développement logiciel, la part du Saas ne cesse de progresser chaque année et c’est sur cette tendance que les petits éditeurs misent pour leur future croissance.

Oui certes. Mais 15 milliards par rapport à une industrie qui en pèse plus de 300… C’est surtout une évolution marquante de l’architecture technique et du mode de commercialisation des logiciels. Mais pas forcément une source de croissance. Cela permet notamment aux éditeurs de lisser les revenus !

Très bon article d’Olivier Ezraty sur l’industrie logicielle en France. http://t.co/I5AQl2zASj > D’ou l’association EFEL pour réussir

un logiciel de répartition de ressources

logiciel de répartition de ressources

“@olivez: Retour sur le #top250num 2013 de @syntecnumerique dans “Où en est l’industrie française du logiciel” sur http://t.co/x9XEsLK6oA“

A lire, en perspective de la conf. d’@olivez demain à Grenoble : “Où en est l’industrie française du logiciel ?”

http://t.co/EQ2WhtdaQO