Voici le dernier épisode de cette longue saga reliant la culture d’entreprise et les capacités d’innovation en comparant Apple, Microsoft et Google.

Nous y traiterons de la stratégie d’acquisitions, puis glisserons vers quelques conclusions et recommandations sur les uns et les autres, y compris startups et grands groupes qui peuvent apprendre des erreurs et facteurs de succès de ces trois sociétés.

Les acquisitions

Dans les marchés qui évoluent très vite, la capacité d’innovation des grandes entreprises est en partie liée à leur capacité à s’approvisionner en nouvelles technologies à l’extérieur. Cela prend deux formes : les partenariats technologiques plus ou moins exclusifs et les acquisitions.

La plupart des grands industriels du numérique pratiquent des acquisitions, autant de startups que d’entreprises plus matures. Mais ce n’est pas le tout de mener des acquisitions, il faut aussi les mener à bien. La qualité de ce processus de digestion est très variable d’entreprise à l’autre. Le “best practice” de l’industrie semble être Cisco dont la croissance externe a été menée tambour battant depuis sa création. Oracle s’en est également plutôt bien sorti avec avoir digéré des proies de taille comme Peoplesoft, Siebel et Retek.

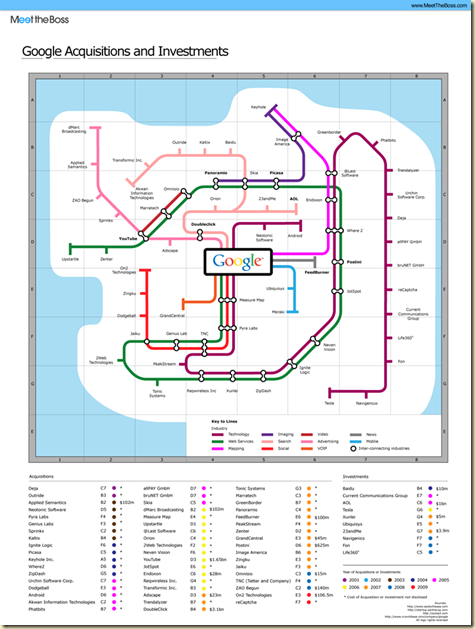

De nos trois entreprises de cette série d’articles, c’est certainement Google qui sait tirer le meilleur parti de ses acquisitions. On en dénombrait plus de 70 en 9 ans (la liste de Wikipedia n’étant pas complète).

Un grand nombre d’entre elles ont permis d’élargir rapidement le portefeuille de services en ligne ou de systèmes d’exploitation de Google :

- Blogger (Pyra Labs), le système de gestion de blogs le plus utilisé derrière la plateforme open source WordPress et son service en ligne associé.

- Feedburner (Feedburner) est un outil qui permet aux éditeurs de sites et blogs de gérer leurs flux RSS et les abonnements des lecteurs.

- Picasa (Picasa, Piknik), autant pour son logiciel destiné à la gestion de ses photos sur son ordinateur que pour son service de partage de photos en ligne, Picasa est un challenger, loin derrière Flickr et Photobucket. Un des rares domaines où Yahoo est devant Google.

- Earth/Maps (Keyhole, Images America, Panoramio), la référence du marché.

- Analytics (Urchin, Measure Maps, Trendanalyser, GapMinder), ce sont les outils utilisés par les annonceurs tout comme n’importe quel éditeur de site web qui peut gratuitement analyser son trafic. Au prix de l’information qu’il fournit à Google sur le trafic en question !

- Android (Android, BumpTechnologies, Simplify Media), le challenger open source de l’iPhone qui gagne du terrain.

- Apps/Docs (Writely, iRows, Upstartle, 2web, Tonic Systems, AppJet, DocVerse) et Desktop (Phabits), des offres qui ont la particularité d’être vendues aux entreprises.

- Sketchup (@Last Software), le logiciel de création d’objets 3D n’est pas une grande réussite, mais c’est marché de niche par rapport aux autres services de Google.

- Voice (GrandCentral, Gizmo5), la messagerie vocale de Google, devancée par Skype.

- YouTube (YouTube, Episodic) est le premier site mondial de partage de vidéo. Il l’était déjà lors de son acquisition en 2006.

- Et puis tout un tas d’acquisition dans la gestion de la publicité les plus importantes étant DoubleClick et AdMod.

Ce palmarès de Google est impressionnant à plus d’un titre :

- Une grande partie des outils de Google que nous employons au quotidien, hormis son moteur de recherche, proviennent d’acquisitions. Oui, on peut dire que Gmail comme Orkut sont nés de projets internes dits “des 20% de temps libre”. Mais peu de ces projets ont aboutit à des outils que nous employons tous les jours.

- Les acquisitions ont été réussies tant dans le cadre de l’amélioration incrémentale de l’offre existante que pour l’étendre.

- Ces acquisitions ont été bien menées : les entreprises ont été rapidement digérées et leurs offres intégrées dans la panoplie Google. Les équipes sont restées en place et les logiciels ont continué d’évoluer régulièrement.

J’y vois au moins deux explications : un grand nombre de ces acquisitions ont eu lieu dans la Silicon Valley, la “home base” de Google. Cela donne une proximité culturelle entre acheteur et achetés. Et puis, nous sommes dans l’Internet. Les logiciels s’intègrent plus facilement dans l’offre existante. Les besoins de coordination et d’intégration technique ne sont pas énormes. A l’exception des Google Apps, les méthodes de diffusion est toujours les mêmes : des services gratuits financés par la publicité.

Le principal écueil de ces acquisitions est que de nombreux nouveaux produits n’aboutissent pas forcément à des business profitables. Le cas le plus exemplaire est probablement YouTube qui coute en exploitation encore au moins deux fois ce qu’il rapporte. Ce n’est pas directement lié à la capacité de digérer les acquisitions mais à monétiser toute cette panoplie de services en ligne gratuits pour les consommateurs. Le modèle du “search” avec les AdWords tout comme celui des AdSense n’est pas facile à répliquer partout, par exemple dans Picasa. De plus, Google a clairement séparé aussi bien dans son engineering que dans ses acquisitions la création de valeur pour les consommateurs d’un côté, et de l’autre pour les annonceurs. Et il prend son temps, car il en a devant lui. La profitabilité permet cette dispersion, exactement comme chez Microsoft.

L’autre écueil se situe dans l’impression qu’au bout du compte, une majorité des nouveaux services diffusés par Google ne sont pas le fruit de ses équipes triées et le volet et choyées. C’est un syndrome voisin de celui qui affecte Microsoft. Plus le catalogue s’enrichit, plus l’innovation incrémentale le concernant occupe les troupes internes. C’est notamment le cas des fonctions clés que sont le moteur de recherche et toute la mécanique de génération des revenus publicitaires.

En attendant, Google tisse efficacement sa toile de services web.

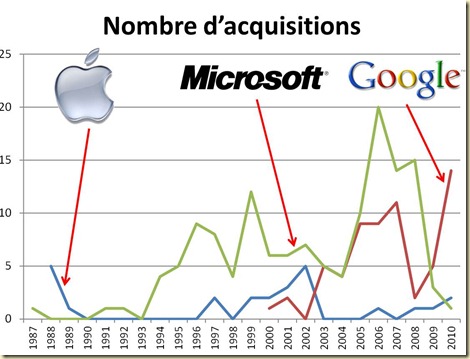

De son côté, Microsoft a mené un très grand nombre d’acquisitions, plus de 135 en 23 ans. Elles aussi ont aussi bien amélioré l’offre existante que permis à l’éditeur de l’enrichir. Malgré tout, Microsoft a historiquement utilisé très peu du cash généré par ses activités pour ses acquisitions. Au point qu’il a même versé des dividendes exceptionnels de $32B en 2005 à ses actionnaires, au point d’expliquer une partie de la croissance de la consommation aux USA.

Chez Microsoft, nombre de logiciels ont ainsi une source extérieure : MS-DOS (il s’agissait de l’embauche d’une seule personne, Tim Paterson), Powerpoint, Project, SQL Server, Frontpage, Hotmail, Mediaroom, Flight Simulator, Groove, Visio, Dynamics ou Security Essentials. Mais plus de la moitié des acquisitions relevaient de fonctionnalités qui ont enrichi l’offre existante et plutôt dans de bonnes conditions, notamment dans l’offre entreprise et les plateformes : Windows, Office, Windows Server, les autres serveurs, MSN, la XBOX, Windows Mobile. Les acquisitions sont aussi un moyen de recruter des développeurs de très bon niveau, à un prix d’environ $1m en moyenne. Ca fait cher la chasse, mais c’est aussi à cela que les acquisitions servent.

Le tableau de chasse de Microsoft est assombri par quelques grosses acquisitions qui n’ont pas tenu leurs promesses : WebTV (avec les résultats décevants dans l’IPTV), GreatPlains et Navision (qui ont donné Dynamics, une solution pour PME qui a du mal à se faire une place au soleil dans un marché très fragmenté) ou bien Visio (qui est marginalisé dans la famille Office). Et encore, Yahoo et SAP n’ont pas pu être acquis, et heureusement car cela aurait probablement été désastreux.

Il l’est aussi par des processus d’acquisition qui ne se déroulent pas toujours très bien. Premier écueil : en général, les startups doivent déménager à Redmond, ce qui n’est pas toujours enthousiasmant. Microsoft a cependant accepté depuis en gros 10 ans le maintient des acquisitions dans leur pays ou zone d’origine : au Danemark (Navision), en Israël (Getko), dans le North Dakota (Great Plains), et dans la Silicon Valley (campus de Mountain View).

D’autres investissements n’ont pas porté leurs fruits : les nombreuses prises de participation dans les télécom et les câblo-opérateurs aux USA, surtout avant 2000. En gros, Microsoft a cru en une forme d’intégration verticale qui n’était pas la bonne. L’explication de l’époque : la volonté de concurrence AOL, pourtant déjà un acteur du passé dans l’Internet. Au passage, cette politique d’investissement a tout de même coûté près de $17B de “goodwill”, à savoir une perte de valeur d’investissements réalisés et réduisant d’autant les résultats financiers de la société au début des années 2000. Aussi surprenants sont les reventes de sociétés – 24 en tout – comme SoftImage (acquise en 1994 et revendue en 1998), la vente d’Expedia, devenu depuis un business très profitable de l’Internet. Elles peuvent facilement être le résultat d’acquisitions lancées sur un coup de tête par un groupe produit.

Dernier point, le coup d’arrêt surprenant des acquisitions depuis le début 2010. Même si elle n’est pas encore terminée, c’est la première année creuse en acquisitions depuis 1992 !

Une fois encore, Apple est un cas à part. La société fait peu d’acquisitions : seulement 21 en 34 ans d’existence. Un peu comme Intel. Apple, victime du syndrome “Not Invented Here” ? En grande partie.

Mais c’est aussi lié au rôle d’intégrateur d’Apple. Il sait sait tirer parti de l’évolution des composants matériels comme on l’a vu avec les matrices capacitives pour le multitouch dans l’iPhone. Il se réapproprie les technologies lorsque nécessaire, comme pour le processeur A4 de l’Pad et de l’iPhone 4, issu des acquisitions des sociétés fabless de conception de semi-conducteurs PA Semi et Instrinsity.

Il fait sinon de temps en temps des acquisitions logicielles, telle que FingerWorks pour la gestion de la reconnaissance de gestes pour interfaces tactiles, et surtout pour améliorer son offre en ligne comme avec Lala, un service de musique streamée en ligne. Sorte de Deezer américain. Ceci est aussi un témoin indirect du fait qu’Apple ne créé pas énormément de technologies, comme reflété dans son investissement en R&D.

Le bilan économique

L’un des points de départ de cette série d’article était la valorisation boursière d’Apple qui dépasse maintenant celle de Microsoft.

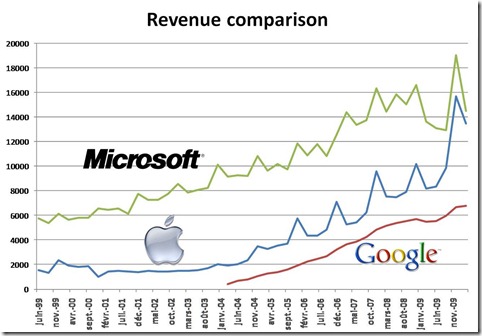

On peut voir que c’est rationnellement justifié par un chiffre d’affaire qui frôle celui de Microsoft sur les deux derniers trimestres, avec des taux de croissance bien supérieurs, et un résultat net qui est probablement l’un des meilleurs du marché pour un constructeur informatique.

Il est d’ailleurs intéressant de constater que la croissance se fait au même rythme en valeur absolue pour ces trois acteurs (même pente de croissance du CA).

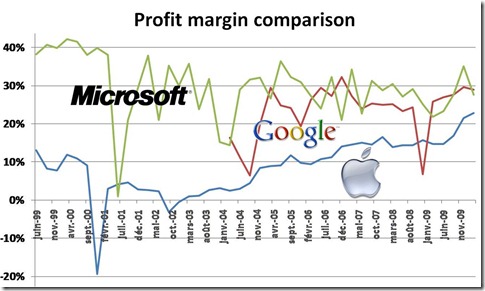

Microsoft reste la société la plus profitable des trois en valeur absolue et en % de son CA, grâce aux rentes de Windows et Office. Mais l’augmentation continue du résultat net d’Apple, maintenant au delà de 20% est un phénomène unique dans l’industrie matérielle.

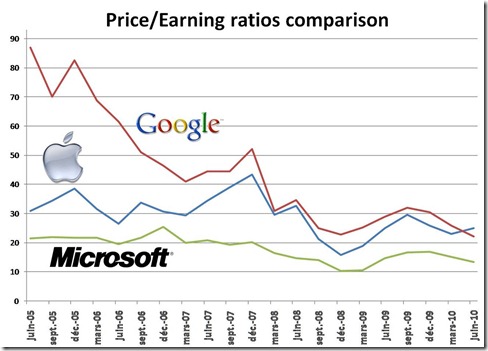

Si l’on observe l’évolution du PER qui caractérise le taux de croissance escompté par les investisseurs, on voit que non seulement Microsoft a le plus bas PER des trois depuis cinq ans, mais aussi que celui d’Apple vient de dépasser pour la première fois celui de Google, qui caracolait en tête depuis son introduction en bourse en 2004. La tendance est cependant une convergence vers le raisonnable : entre 17 et 25. Reste à savoir si Apple va pouvoir continuer à gagner des parts de marché avec l’iPhone face au galopant Android et si les ventes de l’iPad vont dépasser les attentes (environ 7 à 10 millions d’unités en 2010, soient aux alentours de $5B tout de même !).

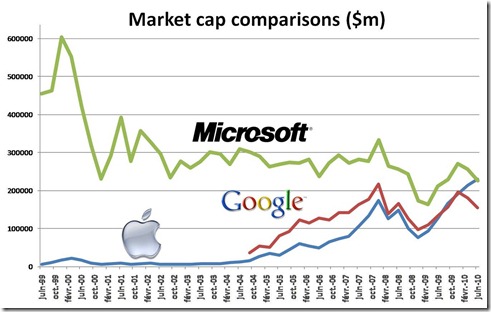

Enfin, voici la capitalisation boursière avec ce croisement tant commenté entre Microsoft et Apple. Là encore, le cisaillement avec Google est aussi intéressant que le dépassement de Microsoft.

(ces données ont été récupérées sur le site YCharts puis reformatée sous Excel).

Conclusion

Ce petit voyage dans nos trois entreprises leaders de leur secteur arrive à son terme. Tout du moins temporairement car leur histoire continue de s’écrire.

J’en tire quelques conclusions sur chacune d’entre elles, puis pour les startups et autres industriels du secteur :

Microsoft est la société la plus en difficultés, tout du moins dans ses activités grand public. Sa grande taille rend la croissance plus difficile à générer en % de son CA. Elle doit faire évoluer ses pratiques pour réussir à générer de la croissance et surtout pour transformer sa capacité d’invention en innovations réussies. Elle doit recréer une telle culture qui a disparu depuis trop longtemps ou est disséminée sur un trop grand nombre de personnes (Rudder, Rashid, Mundie, Ozzie).

Microsoft a besoin de focalisation, d’aller jusqu’au bout de ses investissements et au bon moment, de porter plus d’attention à la qualité de ses produits et à tous les niveaux de management. L’éditeur doit aussi réassumer une plus grande partie de son offre, pour aller jusqu’à concevoir ou co-concevoir les meilleurs matériels avec les constructeurs. Il leur faut aussi ne pas négliger l’international (comme avec le Zune, le Kin avec Verizon ou avec Bing).

Apple se porte bien et caracole pour l’instant, en termes de qualité perçue de ses produits (modulo l’histoire de l’antenne de l’iPhone 4…), de croissance ou de profitabilité. Tout va bien. Mais c’est un succès qui doit beaucoup trop à la personne de Steve Jobs. Les déboires de la période 1985-1997 montrent à quel point ce succès est fragile.

Apple doit surtout créer une culture du leadership qui survivra au départ de Steve Jobs, quelqu’en soient les raisons. Il aura peut-être à éviter une marginalisation de son offre qui serait cantonnée au haut de gamme, le reste du marché étant capté par des acteurs “horizontaux” comme Google (dans les smartphones).

Apple devra aussi trouver d’autres sources de croissance. La bataille de la télévision connectée, le dernier eldorado des contenus numériques pas encore adressé correctement par les acteurs d’un marché très fragmenté ? Poursuivre des gains de parts de marché face au PC avec le Macintosh ? Elargir son offre de services en ligne autour des contenus ? Entrer plus sérieusement dans le marché de la publicité ?

Enfin, Google n’a pas trop de soucis pour l’instant. Il a déjà une bonne culture produit, mais il leur faudra éviter de tout faire tourner autour du search comme dans Google TV. Il leur faudra aussi apprendre à intégrer une offre quelque peu disparate pour l’internaute. A l’envers de Microsoft qui peine dans le grand public, s’ils veulent percer dans les entreprises avec Google Apps/Docs, l’enjeu sera de s’y adapter.

Par ailleurs, il devront résister aux affres de l’antitrust qui arrive à grand pas. Il ne semble pas qu’ils aient suffisamment appris des dures et couteuses leçons de Microsoft pour l’instant.

Et les autres ?

Qui n’a pas rêvé d’avoir la chance de Microsoft avec le contrat OEM du siècle, la vista produits et marketing d’Apple tout comme la recette miracle de la monétisation d’un trafic web à la Google ?

L’histoire se répétant rarement à l’identique de ce point de vue là, quelles sont toutefois les leçons que les startups et les entreprises établies peuvent tirer de ces trois entreprises ?

Le point clé tourne autour de la capacité à intégrer de bout en bout les différentes composantes qui font la réussite des innovations :

- L’implication du patron de l’entreprise dans la conception des produits, avec une exigence énorme vis à vis de ses troupes et la capacité à se mettre dans la peau de ses différentes catégories de consommateurs.

- Il faut mettre en place une structure de “program management” des produits, qui porte toute l’attention sur la qualité, qui sait gérer les priorités, créer et gérer la roadmap. En associant la richesse et la simplicité (simplex) tout comme le design et l’ergonomie. Et aussi s’assurer d’une véritable différentiation multidimentionnelle par rapport au reste du marché. Une différentiation à la marge dans une seule dimension est largement insuffisante pour se démarquer (une fonction, un look, une ergonomie, des données).

- La focalisation, surtout dans les grandes entreprises. Ne pas faire les choses à moitié. Cela concerne aussi bien l’innovation incrémentale sur les produits existants que la création de nouveaux produits.

- Une bonne exécution des plans marketing de lancement de ses produits. Là encore, il faut y mettre des moyens, couvrir l’ensemble du mix marketing et porter une grande attention à la qualité des messages et des contenus. Cela nécessite une grande discipline.

- Penser ensuite “chaine de valeur” et “écosystème” pour accélérer le développement du produit sur le marché. Mais sans mettre la charrue avant les bœufs : il faut d’abord avoir un bon produit, et un produit extensible.

- Etre doté d’une sorte de sixième sens pour sentir le bon “time to market” pour lancer son produit. Nombre de plantages, comme les ebooks d’il y a dix ans, viennent d’un mauvais timing.

- Envisager de réinternaliser certaines parts de ses produits pour les contrôler et maximiser leur différentiation. Cette tendance à suivre le modèle Apple se retrouve ainsi chez les opérateurs télécoms dans leurs offres IPTV.

- Développer les leaders dans la société. Plus facile à dire qu’à faire ! Cela demande au CEO la capacité d’identifier dans leurs troupes ou à l’extérieur les managers les plus exigeants, dotés de charisme, et d’une double culture produit / technologie et business / marketing.

Je vous laisse modifier ou compléter cette liste…

Suite des événements

Nous voici au terme de cette série de six articles !

Ce processus d’investigation itératif n’est pas terminé pour autant sur ce sujet complexe. Plus j’en lis en me baladant sur le web, plus je rencontre de personnes travaillant ou ayant travaillé chez ces trois acteurs, plus je suis circonspect. Que ce soit sur le mal qui ronge Microsoft et sur la manière pour l’éditeur d’en sortir, sur le futur d’Apple sans Steve Jobs ou bien sur la résilience de Google à une croissance plus modérée ou à des ennuis antitrust. Sujets autant d’actualité qu’académiques.

Je n’ai probablement pas assez traité les aspects humains internes de ces sociétés. Autant j’ai pas mal de billes pour ce qui concerne Microsoft, autant il est difficile d’en trouver sur Apple qui reste assez fermé, et pas si évident que cela pour ce qui est de Google ou tout semble aller dans le meilleur des mondes. En fonction des commentaires, je ferais peut-être comme par le passé une compilation de ces six articles en un seul document au format PDF, avec corrections et mises à jour.

Les autres billets de cette série :

Culture d’entreprise et innovation 1/6 : les dirigeants

Culture d’entreprise et innovation 2/6 : la mission et la codification des valeurs

Culture d’entreprise et innovation 3/6 : les produits et le channel

Culture d’entreprise et innovation 4/6 : le long terme et la recherche

Culture d’entreprise et innovation 5/6 : le management, les ressources humaines, le recrutement, la géographie de la R&D

Culture d’entreprise et innovation 6/6 : les acquisitions, le bilan économique, conclusions

![]()

![]()

![]()

Reçevez par email les alertes de parution de nouveaux articles :

![]()

![]()

![]()

Articles

Articles

Sur Cisco que tu mentionnes, j’avais fait une synthèse de ses acquisitions (voir http://www.startup-book.com/2009/11/04/ciscos-ad/), et comme tu le notes pour Google, Cisco achète avant tout dans la Silicon Valley, 50% des ses acquisitions contre à peine plus de 10% hors USA. Cisco est devenue célèbre pour avoir affirmé remplacer la R&D par “l’A&D”. Cisco parie donc clairement sur le M&A.

Sur Apple, c’est en effet la société qui semble acquérir le moins. Par contre, ils ont une quantité de partenariats parfois étonnants, notamment avec le capital-risque: l’initiative de Kleiner Perkins avec le iFund qui sert iphone et ipad vient en miroir à l’initiative de Sequoia, il y a 30 ans, qui, après avoir investir dans Apple en 1978, à travers son tout premier fonds, continua à soutenir l’écosystème Apple: “All told, Sequoia Capital made investments in thirteen other companies to serve Apple” (ref: Done Deals: Venture Capitalists Tell Their Stories).

Apple semble avoir ce pragmatisme froid sur la R&D (tes posts précédents) et sur les M&As, tous les deux bien difficiles à valoriser, semble-t-il.

Si je peux me permettre, une bonne infographie complète bien ce super dossier

http://omgzam.com/wp-content/uploads/2010/04/versus15.jpg

Mickael

La capacité à intégrer d’une entreprise est vitale pour son développement. Le choc des cultures d’entreprise n’est souvent pas évident à concilier. Cependant les exemples que tu cites montrent bien que c’est possible…

Merci Olivier pour cette série d’articles, bien réfléchis et bien documentés !

Pertinent, concis et intéressant: merci Olivier !

“Steve Jobs : I’m as proud of what we don’t do as I am of what we do”

Les autres se dispersent … fatale erreur. Apple a dépassé Nokia avec pratiquement seulement DEUX modèles de téléphone. Combien de modèles chez Nokia ?