Nous sommes en février 1999. Une rencontre assez informelle est organisée entre des journalistes de la tech et Bill Gates, à l’époque encore CEO de la société. Microsoft est au sommet de sa gloire et de sa puissance réelle ou perçue. Il est redouté, incarnant à lui seul tous les GAFA d’aujourd’hui. Le chercheur Roberto di Cosmo vient de publier un livre-brûlot sur la société Le hold-up planétaire – La face cachée de Microsoft, coécrit sous forme d’interview avec Dominique Nora, journaliste au Nouvel Observateur. La thèse était que Microsoft allait contrôler tout Internet et devenir une menace pour la démocratie, rien que ça.

Lors de cette rencontre, le journaliste Daniel Ichbiah pose une question à Bill Gates : “vous disposez d’un budget de R&D quasiment illimité de $5B. Qu’est-ce qui à votre avis est impossible à réaliser techniquement ?”. Réponse étonnante de Bill Gates après quelques secondes de réflexion que j’avais captées avec l’un de mes premiers appareils photos numérique : “dépasser la vitesse de la lumière et tout ce qui en découle”. J’étais à ce moment-là Directeur Marketing et Communication de Microsoft France. A long time ago in another galaxy!

Nous sommes 20 ans plus tard. Cela fait 15 ans que j’ai quitté la société et que quelques ruptures technologiques sont intervenues dans le numérique. Microsoft se porte toujours plutôt bien. Le CA de la société est passé de $20B à plus de $130B. Sa capitalisation boursière est de $1,37T et a quadruplé en 4 ans. Elle juste en-dessous de celle d’Apple ($1,4T) et au-dessus de celle de Google ($1,04T) et d’Amazon ($1T). Après un retard à l’allumage, Microsoft a réussi à se rattraper sur le cloud avec Azure et Office 365, des services lancés dans la lignée de ses offres historiques serveurs et poste et travail. Et Bill Gates a progressivement quitté la société qu’il a cofondée avec Paul Allen en 1975, entre 2006 et 2014, s’occupant depuis à temps plein de sa fondation avec sa femme Melinda.

Il n’empêche que Microsoft a complètement raté plusieurs grandes vagues numériques de ces dernières années : les moteurs de recherche (face à Altavista puis Google), les réseaux sociaux (face à Myspace puis Facebook et Twitter) et la mobilité (face à Google Android et Apple iOS/iPhone). Pourtant, Hotmail, MSN Messenger et Windows Mobile étaient en très bonnes positions au début des années 2000. Microsoft s’est lancé dans les consoles de jeux avec la XBox en 2002, mais sans réussir à déloger le leader Sony avec ses PlayStation successives (il est cependant rentré dans la PS4 chez Sony par la porte du cloud Azure en 2019). Tout ceci alors que Microsoft avait et a toujours l’une des plus belles équipes de recherche fondamentale polyvalente en informatique, avec plus de 1500 chercheurs, et des wagons de prix Nobel et de médailles Fields. Leurs moyens quasiment illimités n’ont pas suffi à aborder ces différents nouveaux marchés. Et pour cause, puisque la recherche n’est pas synonyme d’innovations.

En 1998 démarrait le procès antitrust américain contre Microsoft, l’année de la création de Google. Ce dernier s’introduisait en bourse en 2004, l’année de la création de Facebook. Google à son tour a lui aussi “raté” la vague des réseaux sociaux. Il a laborieusement essayé de rattraper son retard face à Facebook avec Google Wave (2009-2012) puis Google+ (2011-2019). Pour mener ces projets, Google avait recruté un VP de Microsoft adepte de “l’innovation incrémentale”. Cela n’a pas fonctionné du tout.

De son côté, Facebook a failli péricliter en 2011/2012 avec l’avènement des smartphones. Il s’était mobilisé à l’époque en focalisant ses développements sur la version mobile de Facebook puis avec les acquisitions d’Instagram et de Whatsapp, complétées par celle d’Oculus, incarnation potentielle de l’après-smartphone. De tous les GAFA, c’est celui qui s’est le mieux rattrapé aux branches d’une disruption intervenant dans son propre secteur d’activité.

Apple renaissait de ses cendres avec le retour de Steve Jobs aux commandes en 1997 et surtout avec l’élargissement de son offre au-delà du Macintosh avec d’abord l’iPod (2001), puis l’iPhone (2007), l’Apple TV (2007), l’iPad (2010) puis l’Apple Watch (2015). Il connaît actuellement un tassement de ses ventes lié à celles de l’iPhone, le marché des smartphones étant en légèrement décroissance à l’échelle mondiale, ce depuis au moins deux ans. Mais Apple a abandonné son projet de produire une Smart TV aux alentours de 2010-2012 ainsi qu’un véhicule électrique (projet Titan), pour l’instant plus ou moins mis en veilleuse. Son Home Kit relie les objets à l’univers Apple mais ne s’est pas imposé comme une plaque tournante des maisons connectées. Avec l’application Health et sa Watch, Apple voudrait devenir un acteur majeur de la santé, mais c’est encore loin d’être le cas.

Bref, la vie de nos grands leaders du numérique n’a jamais été si simple que cela et ils connaissent aussi des échecs ! Leur gigantisme et leurs moyens financiers les aident bien, mais, comme nous allons le voir, la réussite dans le lancement de nouvelles activités dépend de facteurs avant tout humains, et ils ne sont pas forcément si bien positionnés de ce point de vue-là.

L’obsession symbolique des GAFA

Depuis 2014, le monde de la tech, surtout français, est littéralement obsédé par les GAFA, cette construction abstraite originaire de FaberNovel comprenant Google, Amazon, Facebook et Apple. Tellement abstraite que l’ancien président américain Barack Obama ne savait pas ce que cela signifiait, lors d’une conférence organisée à la Maison de la Radio à Paris en décembre 2017 par les “Napoléons”, sous la forme d’un débat avec Stéphane Richard, le CEO d’Orange. “Let me guess who they are”… !

On ajoute parfois Microsoft aux GAFA pour donner les GAFAM, et éventuellement IBM si l’on parle d’IA, d’où les GAFAMI. Comme cette liste est incomplète, on lui a ajouté les NATU (Netflix, Airbnb, Tesla et Uber) puis les Chinois BATX (Baidu, Alibaba, Tencent, Xiaomi), où manque curieusement le géant Huawei qui est maintenant plus gros que les quatre précédents.

La GAFAxx partagent quelques caractéristiques communes (sauf pour IBM) : une rentabilité énorme, supérieure à 20% en résultat net, des activités très diversifiées, une focalisation sur des offres grand public, une nette dominance sur un ou plusieurs marchés, une position oligopolistique liée aux effets d’économies d’échelle et de plateforme, surtout dans les services Internet à l’exception peut-être d’Apple, et enfin, la capacité à générer une perception d’invincibilité.

En 2014, FaberNovel tentait d’expliquer les facteurs clés de succès de ces ogres de la tech, dominants et oligopolistiques dans leurs cœurs de métiers et destinés à réussir toutes leurs embardées au-delà de ceux-ci. Une avalanche de best-practices managériales et de pratiques marketing. Au fil du temps, les rapports de FaberNovel devenus “Gafanomics” sont devenus des analyses plus financières que stratégiques. Les licornes sont passées par là et les analyses convergent vers la recherche des facteurs de succès des plus grandes entreprises du numérique.

Sur les GAFA, je suis toujours surpris par les analyses qui en rajoutent un peu trop et glorifient à outrance les pratiques de ces sociétés. Ils auraient une approche : “clients plutôt que produits”. Mon œil, lorsque l’on sait que les géants de l’Internet comme Google et Facebook font tout pour capter notre temps pour caser de la publicité ou vendre des produits ! D’autres exagérations vont bon train comme, pour ce qui est de Google, la présentation ampoulée du rôle de Ray Kurzweil, comme “ingénieur en chef du moteur de recherche” ou de dirigeant de toute leur R&D, qu’il n’est pas du tout en pratique, ne gérant qu’une petite équipe de quelques dizaines de personnes travaillant sur le traitement du langage.

En 2015, après l’acquisition de huit startups de la robotique, Google était présenté comme l’inéluctable futur roi de la robotique. On le voit dans cette présentation Stratégie des GAFA de Laurene Fleury de Swisscom Digital Lab en 2015 qui reprenait à son compte le consensus de l’époque. Depuis, Google a revendu Boston Dynamics à Softbank en 2017 et a mis la clé sous la porte de Schaft Robotics en 2018.

Sur ces entrefaites, je voudrais calmer le jeu et décrire quelques zones de fragilité des GAFAxx, histoire de montrer qu’ils ne sont pas invincibles, même s’ils ne vont évidemment pas disparaître du jour au lendemain, emportés corps et âmes par la prochaine disruption technologique.

Cette non-invincibilité concerne leur capacité à aborder de nouveaux marchés, que l’on a tendance à exagérer. On ne prête qu’aux riches dans les technologies et les commentaires ont tendance à considérer que dès lors qu’un GAFAxxx s’engage sur un nouveau marché périphérique à son activité (automobile, santé, …), sa réussite est assurée.

Rares sont les écrits qui portent sur la non invincibilité des GAFAs. J’ai tout juste déniché Pourquoi Google n’est pas invicible, de… FaberNovel, et publié en 2009 (20 slides) ! Le document évoque les menaces légales et règlementaires (so far so good dans la pratique), les faiblesses internes (difficultés à embaucher) et les menaces stratégiques (acquisitions, concurrence, disruptions). Mais pas trop les difficultés à se diversifier.

Je vais donc tour à tour ici même :

- Rappeler que la dominance des acteurs américains du numérique est une vieille affaire qui a démarré dans les années 1960 et n’est pas spécifique à Internet, donc aux GAFA.

- Relativiser la force stratégique de ces grands acteurs.

- Décrire leurs sous-investissements chroniques dans les marchés périphériques qu’ils visent.

- Evoquer le phénomène du trop d’intelligence qui tue l’intelligence et les évolutions de leur système de valeur interne.

- Citer quelques grandes acquisitions ratées.

- Souligner l’émergence de nouveaux leaders et la concurrence entre les GAFAMI.

- Montrer que leur recherche fondamentale n’aboutit que très rarement à la génération de nouveaux business.

- Indiquer les données métier que les GAFA ne possèdent pas.

- Décrire l’impact de leurs problèmes de réputation.

- Montrer enfin comment les startups bien positionnées peuvent tirer parti des envies de diversification des GAFAxx.

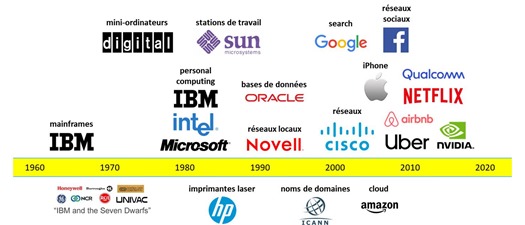

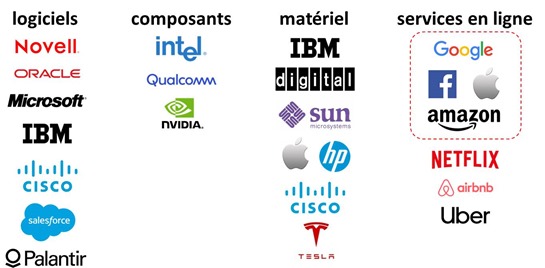

Une dominance de longue date

Les GAFAs sont les dominants d’aujourd’hui de l’Internet. Mais si l’on se plonge dans cinquante ans d’histoire de l’informatique comme je l’ai fait dans la chronologie ci-dessous, on se rappelle que les grands acteurs américains ont toujours été dominants dans le numérique. IBM était le roi incontesté des mainframes, écrabouillant ses concurrents dénommés “les 7 nains” ou le BUNCH (Burrough, Univac, Nixdorf, Control Data, Honewell). Digital était le roi des mini-ordinateurs, puis Sun, des stations de travail Unix, Oracle, celui des bases de données, Novell, des systèmes d’exploitation réseaux et Cisco, de l’infrastructure réseau. Et aujourd’hui, dans une majorité des domaines, ce sont encore des américains, bien au-delà des GAFA, qui dominent le marché. Intel dans les processeurs généralistes, Nvidia dans les GPU, Qualcomm dans les chipsets de smartphones, Uber dans les VTC, Airbnb dans le partage de logements, etc. Quelques rares européens sont leaders dans leur marché, comme Dassault Systèmes dans la conception assistée par ordinateurs étendue ou SAP dans les logiciels de gestion.

Cette histoire de dominance est multisectorielle. Elle touche aussi bien les logiciels, les services en ligne que les composants et le matériel. Les plus fragiles de l’Histoire ont été les acteurs du matériel. Digital, acquis par Compaq lui-même digéré par HP et Sun digéré par Oracle. Et IBM qui s’est progressivement transformé en mixte d’éditeur de logiciels et de prestataire de services dès 1993. Même aujourd’hui, le géant Apple bat un peu de l’aile, avec un chiffre d’affaires en légère baisse. Tandis que les trois autres GAFA poursuivent leur croissance insolente comme si rien ne pouvait les arrêter. Google et Facebook continuent de grignoter régulièrement le marché de la publicité traditionnelle qui passe progressivement en ligne, tandis qu’Amazon capte celui de la distribution physique sans compter leurs services en cloud avec une insolente croissance de 37% en 2019.

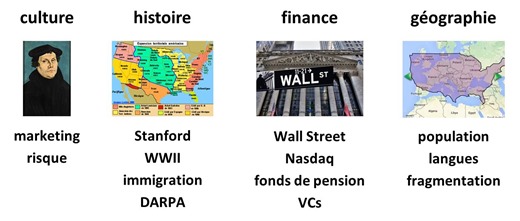

La dominance de ces acteurs américains a des origines multiples et elle n’est pas spécifique aux GAFAs. C’est un mix de culture, d’Histoire, de finance et de géographie. Je ne vais pas revenir sur l’ensemble de ces aspects schématisés ci-dessous. Le plus important me semble être le dernier : la géographie et la démographie. Les USA sont le pays riche le plus homogène qui soit d’un point de vue culturel, linguistique, monétaire et économique. Cela les favorise pour créer domestiquement des acteurs de taille critique qui peuvent ensuite conquérir le monde. Les startups américaines sont à moitié crées par des immigrés, plus enclins à prendre des risques et à imaginer l’impossible, et elles se tournent rapidement vers le monde pour créer des acteurs globaux.

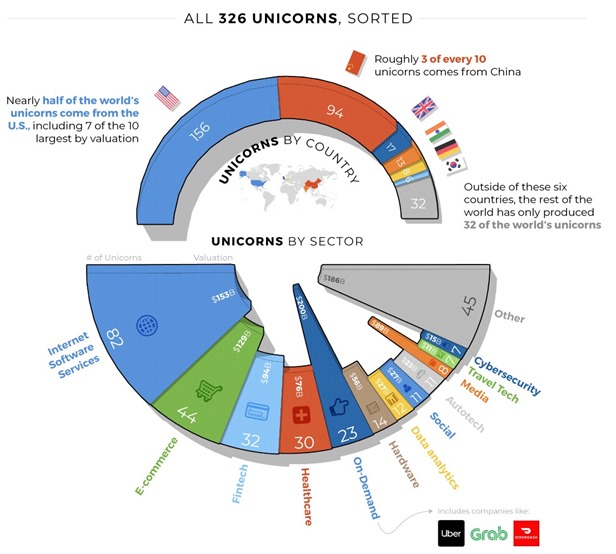

Le numérique et surtout l’Internet grand public amplifient ces phénomènes, notamment les économies d’échelle et les effets de plateforme. Les licornes d’aujourd’hui ne sont que la perpétuation de ce phénomène, avec des mécanismes de financement différents (levées de fonds importantes et introductions en bourse tardives). Et ce n’est pas par hasard si la grande majorité des licornes se sont lancés dans les grandes géographies : les USA, la Chine et l’Inde. Et les autres le sont non pas grâce à leur pays d’origine, mais parce qu’elles s’attaquent rapidement aux marchés mondiaux, en général les USA en premier, à l’exception des licornes chinoises qui peuvent longtemps se contenter de leur immense marché intérieur.

Ceci est accentué par le système de financement des startups américaines qui bénéficie d’un fort afflux de capitaux, en partie lié au système des retraites par capitalisation qui est géré par les fonds de pension. Ramené à un $ de PIB, les américains investissent quatre fois plus dans l’innovation que les Européens et les Français ! Cela contribue à accélérer la création de leaders mondiaux.

Conséquence de tout cela : pour créer des GAFAxx, il faudrait pouvoir toucher des marchés homogènes le plus rapidement possible. La Chine étant assez hermétique aux entreprises occidentales, il ne reste que les USA à se mettre sous la dent. L’unification économique, culturelle et linguistique du marché européen est une chimère. Même en homogénéisant un peu plus la fiscalité et le droit du travail, la fragmentation du marché européen resterait un handicap pour la vélocité de la croissance des startups du continent.

L’Histoire récente montre que les grands acteurs arrivent généralement à protéger leurs positions tant que leur cœur de métier n’est pas menacé par une rupture technologique qu’ils ignoreraient. Cela explique pourquoi les GAFAMI sont toujours dominants dans leurs secteurs respectifs. Seul IBM décline, du fait d’une banalisation de l’activité de services et d’intégration dans laquelle ils se sont engouffrés depuis 1993.

Et le Français Qwant a bien du mal à écorner la dominance de Google dans les moteurs de recherche. Il joue avec de faibles moyens et avec une proposition de valeur insuffisante pour déloger Google, basée quasiment exclusivement sur une meilleure protection de la vie privée. Le protectionnisme qui le voit adopté au forceps dans le secteur public français contribue à lui permettre de capter quelques % d’audience, juste sur le marché français. Et une partie de son offre dépend encore de Bing de Microsoft. Bing qui, lui-même, ne fait pas le poids par rapport à Google Search. Et ne parlons pas des soubresauts managériaux récents de la société. Tout cela est de très mauvais augure.

Moins de stratégie qu’il n’y parait

Il est de bon ton aujourd’hui de créer des startups sans avoir de stratégie bien déterminée. Avec toutes ses variantes, c’est l’ère du test-and-learn et du minimum viable quelque chose (produit, modèle économique, …). Voir par exemple Six étapes pour créer son entreprise, la folle recommandation de Bpifrance, janvier 2020.

Il en va de même chez les GAFA. Les riches ne font pas forcément plus de stratégie que les petits, ils passent leur temps à tester plein de nouveaux produits et modèles économiques en parallèle. Ils réfléchissent bien moins qu’il n’y paraît. La différence est que leurs succès comme leurs échecs sont mieux financés, comme chez les licornes. Et ne parlons des cas où ils font appel à des cabinets de conseil comme McKinsey pour se réorganiser. En fait, les GAFAxx résistent bien au dilemme de l’innovateur de feu Clayton Christensen mais à l’envers, en tirant dans tous les sens en même temps !

De l’extérieur des GAFA, on peut avoir l’impression que ces grandes entreprises remplies de têtes bien faites jouent sur des billards à plusieurs bandes et avec plusieurs coups d’avance. Ces stratégies sont souvent décrites a posteriori par des analystes. Mais leur approche est très chaotique et expérimentale. C’est le modèle américain de l’expérimentation qui prédomine plutôt que celui du jardin à la française bien propret dès le départ. Des managers bien placés dans l’organisation peuvent facilement obtenir un chèque de quelques milliards de dollars pour lancer une acquisition et essayer de développer un nouveau business. La boîte à idées est très proche de la tirelire !

La conséquence est qu’ils ne font pas tout si sérieusement que cela et que des startups bien financées peuvent facilement leur damer le pion. Dans presque tous les domaines des licornes, des projets équivalents ont germé chez les GAFAMI, mais ils n’ont pas pour autant aboutit. Très souvent parce qu’ils étaient noyés dans la masse et sujets à de la concurrence interne.

On prête souvent aux GAFAMI des velléités d’acquisitions destinées à tuer dans l’œuf des concurrents émergents. Si cela peut arriver épisodiquement, ce n’est pas une pratique courante. La majorité des acquisitions des GAFAMI sont digérées pour étendre une offre existante ou pour recruter des talents dans ce que l’on appelle des aquihires. Voir cette liste sur l’année 2019 qui illustre ce point. Par exemple, une bonne part de l’offre logicielle d’IA d’Amazon dans le traitement de l’image et du langage provient d’acquisitions. Amazon était en retard dans ces domaines par rapport à Google, IBM et Microsoft et devait se rattraper pour proposer une offre complète.

Sous-investissements dans les marchés de niche ou périphériques

Ce sous-investissement dans les marchés de niche est assez courant chez les grands acteurs. On le constate généralement dans le goulot d’étranglement de la finition du produit côté R&D ainsi que dans le marketing et la vente. Ces derniers sont contraints par des ressources limitées. Comme les offres des grands acteurs se complexifient, ils sont amenés à spécialiser les équipes marketing et vente par marché de niche. Ces équipes bénéficient de la marque ombrelle de la société et de relations déjà établies avec les grandes entreprises via leurs “account managers”. Cela sera la même chose avec le marketing de ces solutions qui aura du mal à émerger face aux produits et solutions phares du grand offreur.

Les équipes de vente de marchés de niche ne sont pas bien staffées et ont du mal à capter l’attention des clients. Des startups bien charpentées seront mieux staffées et plus focalisées sur ces marchés. C’est renforcé lorsque ces marchés sont visés au niveau de la plateforme générique de la société (comme le cloud Azure ou AWS) avec des partenaires. Le “skin in the game” du GAFAMI est limité à des équipes clients et un peu d’avant-vente et de consulting. Par contre, leur présence sur un marché peut contribuer à le crédibiliser.

Nombre de startups se lançant sur un nouveau marché se sont vues rabrouées avec la sempiternelle question “que ferez-vous si Google (ou autre GAFA) se lance dans votre domaine ? ”. Ce à quoi il faudrait répondre avec culot et du tac au tac : “et bien ils devront nous racheter car nous serons les meilleurs”. La question étant donc plutôt d’être les meilleurs et les plus véloces parmi les startups de son domaine d’activité que de s’inquiéter des GAFA. Et surtout, de faire en sorte de rester indépendant aussi longtemps que possible.

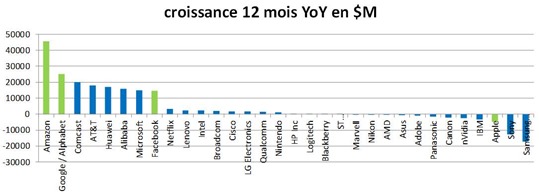

Tout ceci est paradoxal. En effet, la croissance des grands acteurs est encore énorme à la fois en % du CA et en valeur absolue, comme indiqué dans le chart ci-dessus que j’avais réalisé pour le Rapport CES 2020. On y voit que les plus grosses croissances en valeur proviennent de 3 des 4 GAFA, le reste étant chez les grands acteurs Chinois que sont Alibaba et Huawei, et de deux gros opérateurs télécoms américains (AT&T et Comcast), mais essentiellement du fait d’acquisitions pour ces derniers. Si l’on regarde cela de près, la croissance des GAFA provient généralement principalement de leur cœur de métier, la publicité pour ce qui concerne Google et Facebook, et le cloud plus le retail pour Amazon. Et Apple était en légère baisse sur cette période.

Trop d’intelligence tue l’intelligence

Les GAFAxx ont des pratiques de recrutement assez sélectives. Ils cherchent généralement les BAC+5 et plus issus des plus grandes universités dans le monde. Qu’il s’agisse des cursus scientifiques (Stanford, MIT, Princeton) ou des cursus business (MBA à Harvard ou autre) pour les USA, et leurs équivalents ailleurs, dont les grandes écoles en France. Visitez le siège de Google, Facebook ou Microsoft aux USA ou ailleurs comme en France et vous aurez l’impression de ne croiser que des trentenaires bien sur eux issus des beaux quartiers et tous très intelligents. Qui plus est, ils viendront de plus en plus du monde entier, notamment chez Google et Facebook. Leurs sièges sont carrément des branches entières de Mensa International, l’association des individus à quotient intellectuel élevé, qui n’évalue, on le sait, qu’une seule forme d’intelligence.

La concentration de ce genre de personnes dans de grandes organisations peut générer le meilleur comme le pire. En théorie, avec du travail collaboratif, cela devrait permettre d’avoir de l’inspiration, de créer de bons produits et des approches marketing et commerciales bien senties. En pratique, ces organisations sont sujettes aux mêmes travers que dans les entreprises traditionnelles : réunionite aiguë, processus de décision complexes, hiérarchie de plus en plus pesante et une concurrence exacerbée pour obtenir des ressources rares. Même lorsque plein de postes sont ouverts, la concurrence est grande pour récupérer les meilleurs talents, notamment lors de recrutements internes. L’incessant jeu des chaises tournantes contribue aussi à rendre assez volatiles ces organisations.

Cela peut amener au développement d’une politique interne empreinte de “smart-assholisme”. A savoir, que les gens smart se transforment en enfoirés intelligents et psychopathes du pouvoir. Ils luttent pour l’attention des sphères supérieures du management, a fortiori si l’organisation est assez plate et les top guns de la boîte facilement accessibles, jusqu’aux fondateurs. Ces comportements ne sont pas forcément dominants dans ces entreprises. Cependant, une faible proportion de managers peuvent facilement pourrir la situation à grande échelle. J’ai cependant du mal à évaluer comment ce phénomène peut avoir évolué dans le temps.

Certains considèrent que l’on ne peut pas être véritablement un smartasshole (voir You cannot be a smart asshole, Iann Navarino, 2014) si l’on évalue largement la notion d’intelligence. La smartassholitude est en effet associée à une faible intelligence émotionnelle, ou cette dernière est volontairement mise au placard. Bref, trop d’intelligence “brute” peut annihiler l’intelligence.

Ces personnages toxiques ne sont pas forcément nombreux. La résilience d’une organisation se mesure à la vitesse dont elle s’en déleste. Mais un régime de détox au thé vert ne suffit pas et la justice managériale est souvent bien trop lente.

L’autre phénomène associé au recrutement de gens très intelligents est leur surdimensionnement. Aussi bien dans les sièges que dans les filiales commerciales, cela aboutit à une forme de démotivation rapide. Cela empire lorsque ces collaborateurs sont noyés dans la complexité de l’organisation interne et dans l’excès de reporting et de micro-management des sièges de ces grandes entreprises.

Le dernier étage de cette fusée est l’arrogance. Celle de prétendre connaître le marché et les besoins des clients à leur place et de croire qu’ils vivent avec les mêmes repères que ces cadres aisés de l’entreprise et d’être les meilleurs du marché et du monde. Une arrogance voisine de celle des USA qui se considèrent comme étant le meilleur pays du monde à tous points de vue. C’est ce qui a perdu Nokia et Motorola au moment de la sortie de l’iPhone, sans compter Microsoft qui n’en a pas saisi l’importance.

Dans ce contexte, une startup avec des dirigeants faisant la promotion d’un système de valeur solide et adopté par l’ensemble des équipes, peut faire une sacrée différence.

Evolution du système de valeur interne

Les GAFAs ne peuvent pas monter jusqu’au ciel. A partir d’un certain stade, la croissance ralentit. Cela a des conséquences d’abord économiques puis dans le système de valeur de la société. C’est difficile à percevoir de l’extérieur. Les premières années de la société et tant qu’elle a une croissance à deux bons chiffres, les rémunérations sont composites avec une forte part en stock-options ou équivalents. Les actions monétisables après l’IPO de la société jouent un gros rôle de rétention des meilleurs. Elles peuvent aussi avoir un effet de fossilisation de l’organisation, les meilleurs étant moins enclins à quitter le navire.

Lorsque la croissance passe à un chiffre et que l’action de la société se stabilise, tout change. Ce fut le cas chez Microsoft entre 2000 et 2015. Ce n’est pas encore le cas chez les GAFA mais cela ne saurait tarder. Une action qui se stabilise ne permet plus de jouer sur des stock-options avec leur fort effet de levier. Cela passe aux attributions d’actions dont l’effet de levier est plus fort uniquement dans les hautes strates du management. Et surtout, les rémunérations intègrent alors plus de variable, notamment pour la vente et l’avant-vente. Cela amène à faire évoluer la culture de l’entreprise vers plus d’individualisme.

L’autre élément de glissement du système de valeur vient des recrutements dans des entreprises établies. Ainsi lorsqu’un GAFA va recruter des wagons de commerciaux d’IBM, Oracle ou autre société établie, parfois en déclin, ils vont importer une part de leur culture d’entreprise avec. Malgré toutes les prévenances, cela a tendance à diluer la culture d’entreprise de la société qui embauche.

Du côté technique, la chasse aux développeurs conduit à une inflation des rémunérations, surtout dans la Silicon Valley. Au bout du compte, les développeurs et leurs managers vivent presque hors-sol et déconnectés de la réalité économique de leur environnement. A San Francisco et dans la Bay Area, cela a généré une inflation des prix du logement les rendant inaccessibles aux salariés “normaux”, agrandissant une fracture économique qui a toujours existé dans la zone.

Un dernier glissement du système de valeur s’opère discrètement avec le vieillissement naturel des effectifs. De startups avec des moyennes d’âge de 25 ans, la croissance et le temps amène cette moyenne d’âge à approcher les 35-40 ans puis à les dépasser. Les collaborateurs se marient (ou pas), ont des enfants et leurs priorités évoluent. C’est normal. Ils sont moins engagés dans la société. La routine s’installe. C’est une forme d’encroûtement classique pour toute organisation établie. De ce fait, les GAFAs ne sont plus du tout des startups même s’ils prétendent en conserver la culture.

Ces forces gravitationnelles liées à la taille des leaders amènent les esprits les plus entreprenants à les quitter et à créer leur propre startup. Et lorsqu’ils réussissent, cela reproduit le même schéma ailleurs.

Acquisitions ratées

Rares sont les grandes entreprises du numérique qui ont bien réussi leurs grandes acquisitions. Cisco est connu pour en avoir fait une spécialité (les digestions réussies). Mais que dire de l’acquisition de Motorola par Google en 2012 pour $12,5B. Avec une revente d’une bonne partie de l’ensemble à Lenovo en 2014 pour $2,91B, Google conservant les brevets ? Sans compter le projet de smartphone en kit Ara, également abandonné ?

Et l’acquisition de Nokia par Microsoft à la fin de l’ère Ballmer en 2013 pour 5,4Md€. Trois ans plus tard, ce business était abandonné. Et le système d’exploitation Windows Mobile avec, qui malgré ses qualités certaines, n’avait pas beaucoup de chances de réussite face à iOS et Android qui étaient alors déjà bien implantés sur le marché et dans le temps disponible des développeurs d’applications.

Et la robotique chez Google, déjà évoquée ? Un énorme fiasco, heureusement, moins couteux et peut être seulement temporaire. Google voulait aussi devenir un opérateur dans la fibre aux USA. Il s’y est lancé dans quelques villes en 2012 et a mis un terme à son expansion en 2016. Depuis, il entretient une petit base installée. Par contre, en parallèle, il s’est mis à installer des liaisons sous-marines, s’affranchissant progressivement des services des grands opérateurs télécoms. Un train en a caché un autre !

Et YouTube ? Google n’est pas Netflix et le marché de la SVOD lui échappe encore. Amazon Prime Video est plus actif, en seconde position derrière Netflix. On apprenait début février 2020 que Youtube générait cependant $15,15B de revenu publicitaire en 2019 pour $8,15B en 2017, un peu moins que Netflix qui terminait 2019 à $20,15B (le 0,15 est un pattern…).

Google annonce régulièrement des tentatives de s’implanter dans le marché de la santé. Les cas les plus sérieux sont ceux où il est fournisseur de ressources en cloud à des opérateurs de santé.

Mais tout ceci n’est pas trop grave car cela passe presque inaperçu dans les comptes de ces grandes sociétés très profitables. Le goodwill (pertes) associé est rapidement absorbé dans les comptes d’exploitation et le bilan sur un seul à quelques trimestres.

Emergence de nouveaux leaders

Si on fait l’inventaire des licornes crées ces 5 à 15 dernières années, on y trouve un bon nombre de grandes startups devenues des sociétés établies avec des milliers de collaborateurs et des milliards de dollars de chiffre d’affaires. Airbnb, Uber, Lyft, Booking, la liste est longue. Nombre de ces licornes sont devenues des leaders de leur secteur d’activité et ont même contribué à défragmenter des marchés très fragmentés. Mais ces licornes ne sont pas des business de GAFA. Tout au plus les GAFA ont investi dedans comme Google dans Uber (source du schéma ci-dessous, mai 2019). Dans les acquisitions de licornes par des GAFA, nous avons surtout Whatsapp et Instagram (par Facebook), Waze (par Google), Shazam (par Apple) et Ring (par Amazon).

Mais la majorité des acquisitions de licornes se sont faites hors du périmètre des GAFA avec notamment Skype et LinkedIn par Microsoft, iZettle par Paypal, Flipkart par Walmart, AppDynamics par Cisco, SimpliVity par HP Enterprise, Musical.ly par ByteDance, HomeAway par Expedia, LivingSocial par Groupon et Mobileye par Intel. Sans compter Red Hat par IBM et Github par Microsoft, ces sociétés n’étant pas passées par la case “licorne”.

Qui plus est, nombre de ces licornes n’ont pas toujours de modèle économique solide, malgré de gigantesques levées de fonds et valorisations. La numérisation de nouveaux secteurs d’activité laissés en friche n’est pas toujours aisée.

L’un des marchés où les GAFAMI sont encore à la peine est celui de la banque et des moyens de paiement. Les fintechs correspondent au troisième domaine des licornes (ci-dessus). Le système de paiement des Google et Apple est loin de s’être imposé à grande échelle, pas plus que celui de Samsung d’ailleurs. Et le lancement de la cryptomonnaie Libra par Facebook ne se passe pas tout à fait comme prévu. Si les banques traditionnelles ont bien du fil à retordre, ce marché reste toujours très fragmenté, notamment dans la banque en ligne, et sans véritable “pivot d’écosystème”.

Tout cela montre bien que des places sont toujours bonnes à prendre hors du périmètre des GAFAxx. Tous les marchés n’ont pas été “disruptés” par les GAFA. Et lorsqu’ils se lancent dans ces nouveaux marchés après ces licornes, il est rare qu’ils réussissent. Y fonctionne la prime au premier arrivant qui réussit sachant qu’il y a parfois nombre de primo-arrivants qui se plantent comme Altavista avant l’arrivée de Google.

Concurrence entre GAFAxx

Ce phénomène est encore plus marqué lorsqu’un GAFAMI s’attaque au cœur de métier d’un autre GAFAMI. IBM a essayé de tuer le business serveur de Microsoft avec Linux. Raté. Google s’est essayé avec Google Docs et Chrome à tuer Windows et Office, sans grands résultats pour l’instant. Google se bat bec et ongles contre Amazon Alexa avec son Assistant mais aussi avec son activité de cloud ($8,92B en 2019 pour $35B chez Amazon sur la même période). Mais Google a par contre réussi avec Android face à iOS, avec toutefois un modèle économique très différent de celui d’Apple. Microsoft s’est royalement planté avec Bing face à Google Search, sans compter Windows Mobile face à Android. La liste est longue ! Et en remontant au début des années 1990, il y eu l’épique bataille entre IBM OS/2 et Windows NT, perdue par IBM. Ils étaient encore le dominant du moment !

La règle observable est qu’un leader ne peut en détrôner un autre s’il est déjà bien établi avec un bon modèle économique et un effet de plateforme, sans provoquer une rupture technologique brutale qui aurait été loupée par le leader en place. Bref, si vous voyez des GAFAxx se battre sur un marché donné, visez à côté !

Recherche fondamentale peu productive en innovations

Pour reprendre l’introduction de l’article concernant Microsoft, le fait de dépenser beaucoup en R comme en D ne garantit aucunement la capacité à aborder efficacement de nouveaux marchés. C’est particulièrement le cas d’IBM et de Microsoft. Apple est un exemple intéressant avec un succès économique incontestable avec la série des i-trucs, malgré une quasi absence de recherche fondamentale dans la société.

Les orientations de la recherche fondamentale de Microsoft lui ont même joué des tours. Je me rappelle en 2005 de leur table Surface multi-touch, lancée peu avant l’iPhone. Des fonctionnalités équivalentes, mais pas sur le même marché. Devinez celui qui était le plus porteur ? Ce n’était pourtant pas compliqué de ne pas se tromper d’orientation !

Le fait est qu’une activité de recherche fondamentale ne garantit pas une position dans le haut du panier de marché de tous les domaines explorés. La raison principale est que les disruptions portent sur les usages plus que sur leurs technologies sous-jacentes. Même si, une fois les usages installés, les technologies prennent le relais, notamment pour monter en puissance et faire de l’innovation incrémentale.

Données métier

Comme je l’évoquais dans Les GAFA, les entreprises et les données de l’IA en juillet 2019, les GAFA ont accumulé des tombereaux de données sur les faits et gestes du grand public, souvent en pièces détachées, mais les données métiers d’un bon nombre de secteurs d’activités (banques, assurances, distribution, utilities) restent consolidées par les acteurs de ces marchés. Les GAFA aimeraient bien mettre la main dessus pour alimenter leurs IA tentaculaires. Ils nouent parfois des partenariats “stratégiques” leur permettant de le faire. Mais les entreprises prudentes évitent de tomber dans le panneau.

La situation est particulièrement délicate à évaluer lorsque de grandes entreprises gèrent leurs applications, et donc leurs données, dans les ressources en cloud des GAFA. A priori, ces données sont isolées dans leurs serveurs et ne sont pas utilisées dans les applications grand public des GAFA. Cela peut être le cas dans le secteur de la santé. Chez Google, le projet Nightingale collecterait des données de santé issues de centaines de cliniques et centres de soin du groupe Ascension aux USA. En théorie, Google n’est que le fournisseur de ressources en cloud pour le groupe Ascension sans qu’il ait accès aux données.

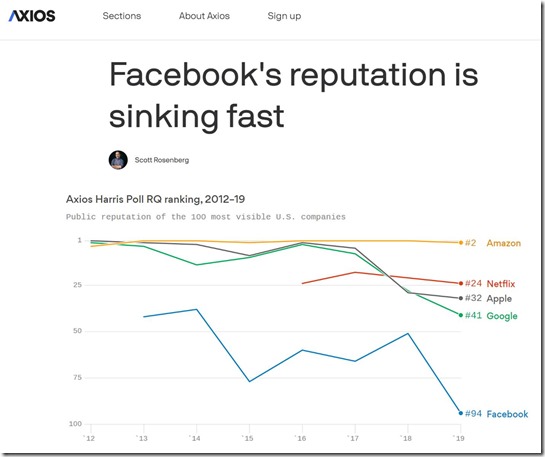

Réputation

La position de leader engendre généralement des résistances du marché tout comme des pouvoirs publics. On est passé des abus de position dominante pour cause de bundling dans le cas de Microsoft entre 1998 et 2002 (aux USA) à des variantes plus diverses pour les GAFA. La position la plus délicate semble l’être celle de Facebook qui est devenu le grand véhicule des fake news. Sa mise en cause dans l’affaire Cambridge Analytica a ébranlé la confiance dans le leader des réseaux sociaux.

Google est aussi ultra-dominant dans la recherche mais il s’en sort mieux, réussissant pour l’instant à ne pas être embarqué dans des débats politiques comme Facebook. Amazon est de son côté attaqué pour son impact sur le commerce traditionnel, sur les conditions de travail des salariés de ses entrepôts et de ses sous-traitants dans la livraison.

Apple s’en sort plutôt bien dans l’affaire et cherche même à faire le bon élève côté respect de la vie privée. Il s’en fait maintenant le premier avocat, une position plus facile à tenir lorsque l’on vend surtout du matériel tandis que Google et Facebook vendent de la publicité ciblée dans des marchés bifaces. Dans ce concert, Microsoft est plus discret et cherche même à apparaître comme le bon élève de la bande.

Là-dessus s’ajoutent des questions de souveraineté, en particulier pour les services en cloud. Cela conduit les Etats et certaines entreprises à vouloir favoriser, non sans difficultés, des solutions locales assurant une meilleure protection des données, et leur non transit par les USA.

Dans nombre de pays, les problèmes d’image des GAFA les amènent mener des opérations de séduction des pouvoirs publics qu’on appelle “le lobbying”. Il prend plusieurs formes : la création d’associations diverses (récemment, Impact.AI pour Microsoft), des investissements dans l’éducation (Microsoft, Cisco), dans la création artistique et dans le financement des médias (Google), dans l’ouverture de data centers en France (Microsoft) et d’entrepôts (Amazon). Seul Apple s’abstient d’actions ostentatoires de ce genre. Et aux USA, les GAFAMI investissent en lobbying politique autant que les entreprises du pétrole ou de pharmacie.

Mais au juste, en quoi tout ceci rend-il fragile les GAFAMI ? Pas tant que cela côté business, même si cela peut les rendre prudents sur certaines pratiques pouvant être jugées abusives. Cela a eu un impact sur IBM après son procès antitrust terminé par un accord à l’amiable en 1982 et pour Microsoft après le sien en 2002, lui aussi clôturé par un accord à l’amiable avec le Département de la Justice Américain. Mais les ennuis ont continué après avec la Commission Européenne. Aujourd’hui, ce sont Google et Facebook qui sont sous le coup de procédures diverses de la Commission Européenne.

Dernier point, l’histoire de l’évasion fiscale des GAFA. C’est une question complexe relative à la répartition de la valeur ajoutée entre la R&D et les équipes marketing et vente des filiales. Quoi qu’il en soit, même en cas de redressement fiscal, l’impact financier est assez modéré pour les GAFAs. Il est limité à quelques pays comme la France, le Royaume Uni, l’Australie et la Corée du Sud. Ainsi, en septembre 2019, Google s’acquittait en France d’une taxe de 545M€ et d’une amende de 500M€ couvrant la période 2005-2018 après un long différend juridique. Cela fait donc 81M€ par an, ce qui n’est pas énorme. Au nez, Google pourrait faire actuellement entre 2Md€ et 3Md€ de chiffre d’affaires en France. Les taxes GAFA en tout genre peuvent altérer leur résultat net à la marge à l’échelle mondiale. Mais cela ne fragilisera pas ces sociétés pour autant.

Le cas du calcul quantique

Quatre des GAFAMI sont déjà engagés dans l’informatique quantique : IBM et Google, avec la conception d’ordinateurs quantiques à qubits supraconducteurs, puis Microsoft et Amazon avec la constitution d’une offre en cloud s’appuyant sur des ordinateurs quantiques tiers (IonQ, Rigetti). Microsoft a une stratégie à deux étages avec une offre logicielle et cloud d’un côté, et de la recherche dans les qubits topologiques de l’autre, qui n’a pour l’instant pas encore aboutie.

Google et IBM donnent l’impression qu’ils dominent le jeu mondial, seulement talonnés par les Chinois. Ils rivalisent de records. Celui de la suprématie quantique de Google atteint annoncé en septembre/octobre 2019 pouvait donner l’impression que les jeux étaient faits dans la course à l’ordinateur quantique. Les effets d’annonce d’IBM au CES (ci-dessous au CES 2020) sont aussi faits pour impressionner.

Mais non, les jeux sont encore ouverts parce qu’il subsiste une énorme incertitude scientifique sur le devenir des différentes filières quantiques matérielles. Bien malin serait celui qui pourrait prédire celle qui s’imposera dans 5 à 15 ans, entre les qubits supraconducteurs d’IBM, Google et Rigetti, les ions piégés (IonQ), les atomes froids (comme ceux de la startup française Pasqal), les qubits à base de photons (PsiQuantum – UK/USA, les Chinois, les travaux des Français Quandela et LightOn, etc.), ou encore les qubits semiconducteurs CMOS (étudiés chez Intel, en Australie, au Royaume-Uni et au CEA-Leti avec le CNRS en France).

Sur le long terme, la question clé est l’équilibre de la valeur entre les accélérateurs quantiques et les plateformes logicielles qui les supportent. C’est dans ces dernières que les GAFAMI pourraient revenir en force une fois le marché du matériel sédimenté.

Jouer avec les GAFAMI

En conclusion de ce tour d’horizon, il est clair que les GAFAMI ne sont pas faciles à déloger de leur business cœur de métier. Par contre, ils ne réussissent pas nécessairement dans les nouveaux business qu’ils cherchent à aborder. Ils ne sont pas infaillibles dans ces nouveaux secteurs d’activités. Ils n’en connaissent pas forcément les codes, n’investissent pas assez sérieusement pour les attaquer ou n’ont pas forcément les bonnes compétences pour ce faire. Cela permet aux startups de s’épanouir sur de nouveaux marchés pour peu que leur vélocité soit bonne, notamment dans leur développement international. Et les GAFAxx n’achètent pas toutes les licornes qui réussissent !

Par contre, lorsque les GAFAMI lancent un nouveau produit-plateforme, ils ont besoin de “design-wins”. Les startups peuvent alors jouer sur ce point pour obtenir de la visibilité en bénéficiant de l’effet de levier des GAFAMI. C’est particulièrement le cas lorsque ces derniers explorent des marchés qui leurs sont peu familiers, comme le B2B pour Facebook ou la santé pour les autres. Le top du top est d’être invité à causer dans un grand keynote de l’un de ces GAFAMI. Certaines startups françaises ont déjà réussi à le faire ces dernières années alors pourquoi pas vous ?

Bref, évitons d’être transis de peur face aux GAFA et de croire qu’ils disposent d’une baguette magique pour réussir dans toutes leurs activités éloignées de leur cœur de métier.

![]()

![]()

![]()

Reçevez par email les alertes de parution de nouveaux articles :

![]()

![]()

![]()

Articles

Articles

Très bon article !

Es-tu certain de la valorisation boursière de Google ?

En effet, erreur. J’ai corrigé.

$1T. Donc en dessous de MS.

De la faillabilité des GAFAMI par @olivez https://t.co/qG1jXTVJxU

Des géants solides sur leurs jambes, mais patauds hors de leur pré carré.

A LIRE Une remarquable analyse d’@olivez sur les GAFA, pas forcément si invulnérables que cela …. https://t.co/TR735MwGwv

Merci Olivier pour cette énorme travail, très complet et passionnant à lire, dans sa diversité (y compris RH). Il n’y pas que la techno et les $.

Deux autres entreprises américaines dominatrices auraient pu figurer dans la partie historique.

ATT, son démantèlement, l’histoire des Baby Bells, un exemple possible de ce qui pourrait arriver à Facebook ou Alphabet. Et puis une entreprise chère à mon coeur, AOL qui au sommet de sa gloire avait racheté TimeWarner et qui a brièvement dominé le monde de l’internet grand public et du contenu avant d’imploser.

En effet. AT&T est un peu à part car du fait de la structuration du marché des télécoms (avant la déglementation), il n’était pas un leader mondial comme le sont le GAFA et nombre d’acteurs que je cite. Leur démantèlement concernait leur activité aux USA.

Pour AOL, oui, c’est un sacré roman. Leur domination de l’Internet a été de bien courte durée et avant l’éclatement de la bulle de 2000/2001.

merci beaucoup, très intéressant.

très complet, très bien documenté.

L’aspect de financement et de capacité à lever des fonds régulièrement avec de la valorisation sur des clients (et pas forcément sur de la marge) est un peu abordé mais pourrait mériter plus d’attention. De même le coté coopétition des acteurs tous liés entre eux pourrait aussi mériter un paragraphe.

Why not. Je ne saisis pas bien “lever des fonds régulièrement avec de la valorisation sur des clients (et pas forcément sur de la marge)”. En phase de buildup, les startups, même au stade de la licorne, lèvent rarement des fonds “sur de la marge”, en tout cas lorsqu’elles sont en B2C. Et il y a quelques exemple comme Magic Leap qui levait des fonds incédents sans produit, ni client et a fortiori de marge.

A LIRE !

‘ De la faillibilité des GAFAMI ‘ de @olivez

« Ils ne sont pas invincibles lorsqu’ils se diversifient a… https://t.co/ftvnCtJ9Wb

Vraiment un grand merci pour cette synthèse et très franche analyse. 100% d’accord sur les talons d’Achille des GAFA.

Par contre, les erreurs de Microsoft des années 2000 me semblent moins bien transposables aujourd’hui. Surtout car les erreurs de Microsoft ont été analysées et étudiées.

Sauf que avec l’effet Cerenkov une particule peut aller plus vite que la lumière ! Ce qui est vrai à un instant T de la recherche scientifique ne l’est plus forcément quelques années plus tard… Dommage Mister Gates !

Bien vu. On pourrait aussi parler de l’intrication quantique. Mais semble-t-il, celle-ci ne permet pas de transmettre une information exploitable. Dixit les grands spécialistes comme Alain Aspect.

Bravo pour ce riche panaorama auquel on aurait pu ajouter quelques éléments concernant Netscape (ancêtre et étoile filante du Net) ou IBM, sa domination,sa mort annoncée puis a résurrection!

Tu es prêt pour un cours pour les jeunes entrepreneurs et VCs français!!!

Je n’ai heureusement pas couvert tous les ratages de la tech ! Netscape n’a jamais atteint le stade du GAFA. Tout juste une licorne post-IPO, vite engloutie par AOL qui a ensuite sombré après son rachat de Time Warner.

D’autres m’ont signalé des leaders d’un autre temps comme Wordperfect, Ashton Tate ou Lotus. Qui ont été mangés tous crus par Microsoft. Et, lessons learned oblige, c’était à la faveur d’une transition technologique clé de l’époque : le passage à l’interface graphique, que ces trois éditeurs avaient complètement loupée par aveuglement.

Bravo Olivier, on peut effectivement ajouter une flopée d’autres acteurs qui ont connu un sort “tragique” dans les 30 dernières années mais le fonds reste le même.

Finalement je me demande si la loi du far-west n’est pas toujours en vigueur. Les Gafaxx ne règneraient ils pas grâce à la peur que nous en avons?

Merci encore pour cet éclairage.

Un article entier pour finalement occulter que nous sommes sous domination oligarchique fiancière et depuis longtemps.

Facile de devenir de gros acteurs quand on exporte ses propres normes, sont propre droit et qu’on ne paie aucun impôt.

Long et brillant article à lire: “De la faillibilité des GAFAMI” de @olivez sur https://t.co/9NBuudSMTY. […]”La… https://t.co/QvNfPvIN6W

Bravo et merci Olivier pour cet exposé magistral !

C’est toujours un plaisir de te lire.

(#tech) De la faillibilité des #GAFAMI…

Un très bon billet d’Olivier Ezratty (mais il nous a habitué à la qualité… https://t.co/d19QqonjqD

Hello

Très bon article, vraiment passionnant et bien écrit, j’adore. Merci !

Pour mettre à terre des idées (heuristiques) bien ancrées. Ce n’est pas parce qu’ils sont grands qu’ils sont automa… https://t.co/0w80Gn3RYB

merci pour ce bel article, bravo !

en fait c’est “HBATX” mais le H ne se prononce pas :-/

fa

Très intéressant article qui montre à mon sens la parfaite connaissance du sujet, particulièrement les aspects humains mentionnés au §: Evolution du système de valeur interne.

J’ai moi-même travaillé 20 ans dans l’entreprise Digital (Equipment France) et j’ai constaté le déroulé de ce qui est décrit ici (nous étions arrivés à être classés 2° constructeur mondial derrière IBM mais la joie a été de courte durée…).

Mais l’ensemble de l’article est très intéressant et documenté.

Merci pour ces brillants articles -gratuits qui plus est.

Les architectures système se déforment avec le temps et il devient de plus en plus difficile de les adapter à l’environnement pour lesquels ils ont été conçus.

Conscient de cette réalité, les USA ont construit une machine de guerre en matière d’industrie liée au “traitement de la donnée”.

A chaque étape technologique et servicielle, ils ont fait émerger un leader articulé autour d’un héros. Cependant, plus l’émergence est rapide, plus le leader est spécialisé, plus il va avoir de mal à évoluer.

Ceci nous amène à préférer une autre approche de type biomimétique : développer un assemblage de startups qui à elles toutes constituent un potentiel évolutif de traitement de la donnée.

C’est ce que nous avons l’opportunité de construire en Europe.

Excellent article de @olivez pondérant la soit disante toute puissance du GAFAM

https://t.co/UjS0YIDQcV

Si le “gigantisme et leurs moyens financiers” sont des atouts évidents pour les GAFAMI, cela ne fait pas tout.

Anal… https://t.co/SydyVClCTG

Merci pour cet article et toutes vos publications.

Sur la crédibilité de prévisions à 10 ou 15 ans je pense qu’il y a pas mal de domaines où on peut avoir les mêmes réflexions que pour les GAFA.

Quelques exemples :

En tant qu’expert sur l’hydrogène, je me garderai bien de vous écrire que l’hydrogène est LE vecteur énergétique du futur. Néanmoins l’histoire de Ballard est intéressante.

Ne parlons pas du climat.

Quand je suis entré à l’IFP en 1978 il n’y avait que 40 ans de réserve de pétrole. Les 40 ans sont passés. Il y avait alors des solutions considérées rentables à 20$ le baril. On a largement dépassé et on a pas vu ces solutions se développer.

Sur l’intelligence tue l’intelligence : “La révolte des premiers de la classe” de Jean-Laurent Cassely et une réponse partielle.

En effet ! J’illustre d’ailleurs cela avec les prévisions d’IDC sur le marché de la réalité virtuelle/augmentée pour 2020, passées de $168B en 2016 à $18,8B en 2019. Dans le dernier rapport du CES. Merci pour la référence du livre de JL Cassely que je connaissais pas !

Les GAFAMI ne réussissent pas forcément tout ce qu’ils entreprennent ! Il y a des places à prendre … https://t.co/Taeja8hMKz

@Bloch_R Je pense qu’il faut tempérer la puissance du GAFAM

Excellent article de @olivez sur le sujet :

https://t.co/UjS0YIDQcV