Voici le compte-rendu en plusieurs parties d’une visite au cœur de l’une des usines les plus modernes de France : les unités de production de Crolles et Grenoble de STMicroelectronics.

Si vous lisez in-extenso le “Rapport du CES” publié chaque année en janvier depuis 2006, vous connaissez l’importance que revêtent les composants électroniques dans les dynamique du marché numérique, en particulier dans la mobilité et les objets connectés.

On s’enorgueillit régulièrement d’avoir en France des startups prometteuses telles que Withings ou Netatmo et des plus de 60 qui seront dans le village Eureka du CES 2015. Mais on oublie souvent que la France, conjointement à l’Italie, possède un grand acteur du secteur un peu méconnu du grand public : STMicroelectronics. Cette société fait un CA de 6,5 milliards d’Euros et est le dixième acteur des semi-conducteurs dans le monde. Il reste un leader technologique dans de nombreux domaines, notamment avec la technologie FD-SOI et avec ses nombreux capteurs MEMS, que l’on trouve dans les mobiles et une grande diversité d’objets connectés. La société est issue d’une longue histoire avec à sa source les activités de recherche pilotées par le CEA dans la région grenobloise.

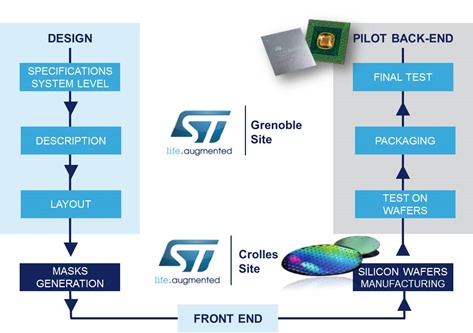

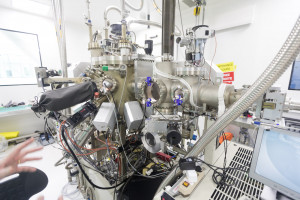

Le 3 décembre 2014, j’ai donc passé une belle journée à visiter deux sites clés de STMicroelectronics : le site de production de Crolles, situé entre Grenoble et Chambéry avec sa fab “300 mm – 28nm” (ci-dessus, vu de Google Earth) et le site de Grenoble qui intègre des labos de R&D, ainsi que des unités de packaging et de tests des composants fabriqués à Crolles.

Je vais vous faire découvrir dans ce compte-rendu toutes les étapes de la production de chipsets. Mais en préliminaire, nous allons tout de même poser le décor avec un petit historique de la filière française des semi-conducteurs et évoquer aussi les enjeux marchés, industriels et financiers de ce secteur.

Accrochez votre ceinture ! Le jargon va pleuvoir comme du grêlon.

Aperçu historique de la filière française des semi-conducteurs

La généalogie de STMicroelectronics remonte loin, à la création du CEA-LETI en 1967, une branche du CEA spécialisée notamment à la micro-électronique (Laboratoire d’Electronique et de Technologie de l’Information). C’est peut-être l’un des rares investissements étatiques “gaulliens” qui a eu un impact durable sur l’industrie française du numérique. On connait en effet les nombreuses mésaventures des différents “plans calcul” et ce qu’il est advenu de Bull, maintenant intégré au groupe ATOS comme une simple société de services.

En 1972 est créée la première startup issue du CEA-LETI : EFCIS, spécialisée dans la production de composants électroniques MOS (Metal Oxyde Semiconductor), l’ancêtre des circuits intégrés inventé aux USA au début des années 1960. La startup est rachetée par Thomson Semiconducteurs en 1982. Cette dernière conçoit avec le LETI des méthodes de production de composants CMOS et BiCMOS (mixte analog/digital) sur wafers de 100 mm de diamètre. En 1987, Thomson Semiconducteurs fusionne avec la société italienne SGS Microelettronica pour donner naissance au futur STMicroelectronics (ST) en 1987. ST est donc la compression de SGS+Thomson. Aujourd’hui, l’actionnariat de STMicroelectronics est réparti entre le CEA, Bpifrance et le Ministère de l’Economie Italien qui se répartissent à part égale pour la France et l’Italie 27% du capital. Le reste est du “flottant”, coté en bourse.

En parallèle, SOITEC est créée en 1992 également par des anciens du LETI. Cette société qui transforme des wafers pour y ajouter une couche d’isolant permettant de créer des puces moins consommatrices de courant et plus rapides est installée à côté de Crolles, dans la ville de Bernin. Elle occupe actuellement 800 personnes. J’avais visité le site en 2005 ! Le LETI est aussi à l’origine de la création de Movea en 2007, une startup spécialisée dans les solutions de captation de mouvement, récemment acquise par l’américain Invensense, un grand concurrent de STMicroelectronics dans les MEMS !

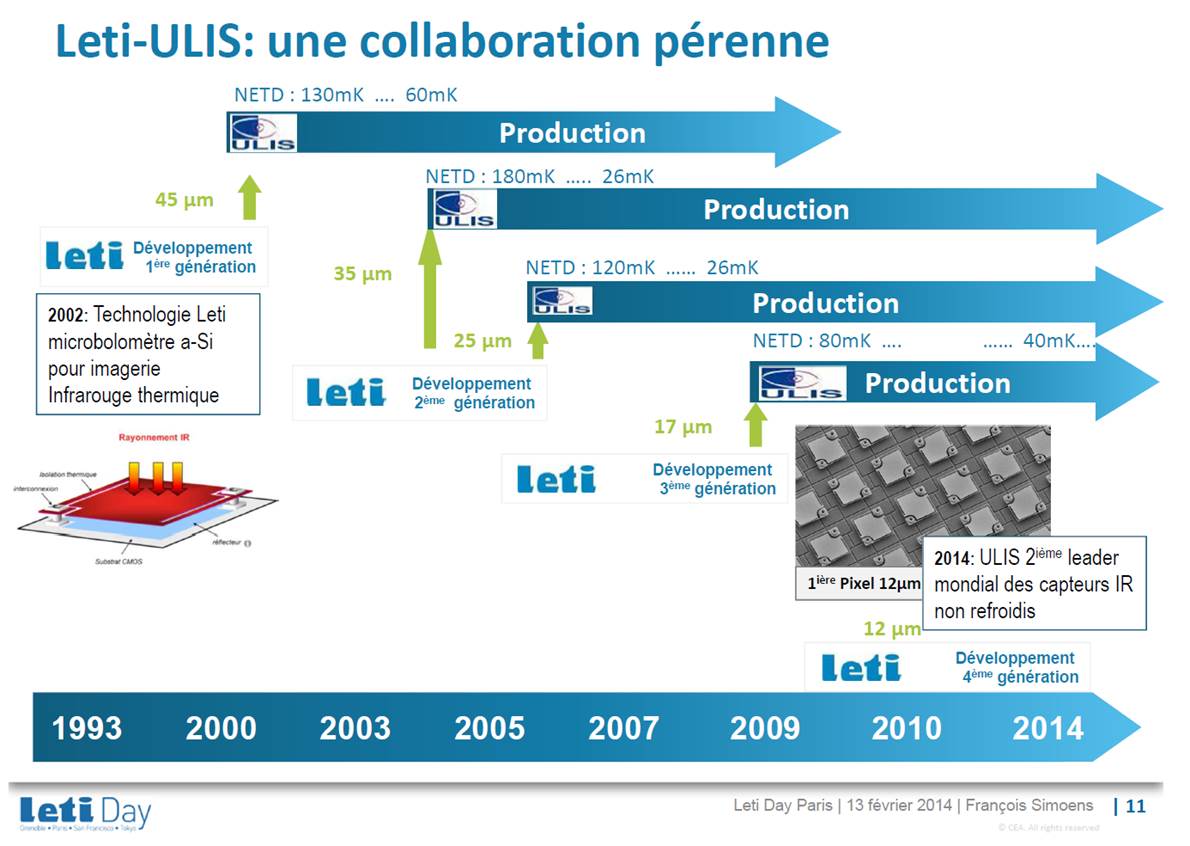

On peut aussi citer le cas de ULIS, une PME de Grenoble créée en 2001, qui développe des capteurs CMOS infrarouge industriels et que j’avais découverte au CEATEC de Tokyo en octobre 2014. Cette société a aussi bénéficié d’un transfert de technologies issues du CEA-LETI.

A ce jour, STMicroelectronics emploie 45 000 personnes dans le monde dont 11 500 en France et presque autant en Italie, avec 9000 personnes en R&D dans le monde, dont environ 3000 en France. Il possède douze principales unités de production (fabs) dont trois en France et deux en Italie (Agrate, près de Milan, et Catane, en Sicile). Le reste est situé en Asie, au Maroc et à Malte. On distingue les unités de production “front-end” qui produisent les composants sur les wafers et celles de “back-end” qui assurent le packaging et le test des puces. Le tout est complété par la R&D qui conçoit les circuits et leurs domaines d’application.

Crolles rassemble deux fabs (Crolles 200 et Crolles 300) et un laboratoire de R&D, le total occupant 4300 personnes. Le site de Grenoble comprend une unité de packaging et une autre de tests et également de la R&D, totalisant 2200 personnes.

Les deux autres fabs françaises sont celles de Rousset près d’Aix en Provence, dédiée aux microcontrôleurs et cartes à puces et celle de Tours qui produit des composants discrets et de puissance ainsi que des micro-batteries. Une unité de production “front end” est située à Singapour et produit des wafers jusqu’à 200 mm en intégration allant jusqu’à 180nm.

L’usine d’Agrate près de Milan produit des MEMS, notamment ceux qui se retrouvent dans de nombreux smartphones, notamment, il fut un temps dans les iPhone et iPad. Ils produisent aussi des composants d’électronique de puissance et de la mémoire embarquée. A Malte et au Maroc sont situés des unités de packaging. On en trouve aussi en Malaisie, aux Philippines et en Chine. ST a aussi un centre de conception à Shenzhen, ce qui est très utile pour travailler avec les nombreux clients dans la région.

On évoque souvent la nécessité de créer des acteurs européens du numérique pour tenir tête aux géants américains voire asiatiques. Les tentatives dans ce sens ont été nombreuses dans l’histoire de STMicroelectronics, avec des partenariats européens mais aussi avec des acteurs américains et même asiatiques du secteur. L’idée est toujours de mutualiser à la fois les capacités de R&D, celles de production où la taille critique est un avantage concurrentiel clé ainsi que sur l’approche de certains marchés. Cela a donné des résultats plutôt variables ! Mais au moins, STMicroelectronics est déjà un groupe européen puisqu’associant des français et des italiens, avec un siège à Genève qui a le mérite d’être géographiquement situé à mi-chemin neutre entre la France et l’Italie.

STMicroelectronics a ainsi collaboré avec Philips et le CNET (ancien nom des labs d’Orange) pour le lancement de la fab 200 mm en 120 nm de Crolles. Traduction : fabrication de composants sur des plaques de silicium (wafers) de 200 mm de diamètre et avec une technologie d’intégration de 120 nm, qui représente la moitié de la taille d’un transistor sur les circuits intégrés.

La fab 300 mm de Crolles a été lancée en 2002 en partenariat avec Philips et Motorola devenus depuis NXP et Freescale. Depuis 2008, STMicroelectronics travaille avec IBM sur les mémoires embarquées, les technologies radio-fréquences et aussi sur le FD-SOI. IBM a récemment cédé ce qui lui restait de ses activités de production à Global Foundries mais conserverait en propre une activité de R&D.

Il y a eu l’aventure de la création de la joint venture ST-Ericsson qui était une société ‘fabless’ (sans usines) de création de chipsets mobile concurrençant notamment Qualcomm. La JV avait notamment conçu le chipset du Samsung Galaxy S3 Mini. Mais Samsung a maintenant acquis son autonomie pour une large part de sa gamme de mobiles avec ses processeurs Exynos. ST Ericsson était déficitaire et a été dissoute en 2013 avec la réintégration des effectifs dans Ericsson (environ 1800 personnes) et STMicroelectronics (environ 1000 personnes). Plus de 900 personnes issues de la JV ont ainsi réintégré les rangs de ST à Grenoble.

STMicroelectronics est impliqué dans de nombreux autres partenariats industriels, notamment dans le cadre de l’ISDA, l’International Semiconductor Development Alliance, et pour plancher sur les technologies d’intégration 20 nm, 14 nm, 10 nm et 7 nm : avec le CNSE situé à Albany dans l’Etat de New York, avec le CEA-LETI (1200 personnes) sur les évolutions du FD-SOI, avec IBM, Global Foundries, UMC et Samsung. Ils travaillent aussi avec l’équipementier hollandais ASML sur l’optimisation de la lithogravure dont nous reparlerons ainsi qu’avec l’américain Applied Materials sur l’amélioration des procédés de fabrication de dépôts de couches sous vide.

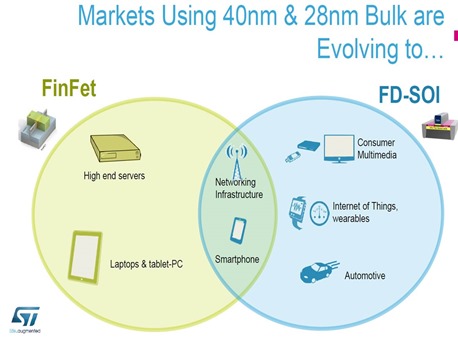

Ils ont aussi signé en 2014 un partenariat avec Samsung qui a décidé d’adopter sous licence ST la technologie de fabrication FD-SOI en 28 nm. Samsung devient ainsi une seconde source pour la fabrication de composants en 28 nm FD-SOI. Cela consolide la position émergente du FD-SOI sur le marché face à une autre technologie, le Fin-FET utilisé par TSMC à Taïwan.

Quels sont les autres intervenants en France dans le secteur des semi-conducteurs en plus de SOITEC, déjà cité ?

IBM avait lancé dans en 1964 l’usine de Corbeil Essonnes. Elle est maintenant dans le groupe français Altis et produit des composants spécialisés en technologie 130 nm. Non cotée, la société serait en grandes difficultés, le symptôme des entreprises du secteur qui n’ont pas la taille critique. C’est cette usine que l’on peut voir à droite sur l’autoroute A6 quelques kilomètres entre le péage de Milly-la Forêt et Evry en remontant sur Paris.

Deux autres industriels sont à citer, intervenant dans le secteur des cartes à puces : Gemalto et Oberthur, même si ce sont des “fabless” pour la partie silicium des cartes.

On peut aussi citer le cas du site de Marcoussis du groupe Alcatel-Lucent, que j’avais eu l’occasion de visiter en 2013 et qui est dédié à la conception et à la fabrication, en petites quantités, de composants de photonique dits III-V, utilisés notamment dans les lasers et les communications par fibres optiques. Lors de cette visite, j’avais découvert l’enjeu de l’intégration de composants de photonique sur des composants CMOS en silicium, pour associer optronique et électronique classique. C’est aussi un champs d’investigation de STMicroelectronics et les deux sociétés semblent vouloir collaborer dans ce domaine.

Enfin, surtout autour du CEA-LETI gravitent de nombreuses startups très souvent fabless, regroupées dans le pôle de compétitivité Minalogic et son campus Minatec. Comme le veut la règle, toutes n’arrivent pas à décoller. On peut citer le cas de Kalray et de ses processeurs massivement parallèles. Il y a aussi Allegro, un grenoblois qui conçoit des “blocs d’IP” (fonctions destinées à être intégrées dans des chipsets) d’encodage vidéo ainsi que ISKN qui propose iSketchnote, un système de tablette pour saisir l’écriture manuscrite sur du papier.

Des équipementiers étrangers sont installés dans la région comme Applied Materials qui est un très gros fournisseur de ST, avec des activités de service. Ils avaient racheté Variant et Semitool qui étaient déjà installés à Grenoble. Il y a aussi Synopsis, Cadence et Mentor Graphics, les grands acteurs du logiciel de conception de circuits.

Bref, STMicroelectronics est le principal acteur de l’industrie française des composants électroniques, elle-même installée principalement au cœur de la véritable silicon valley française : Grenoble. C’est même le premier employeur privé de l’Isère et le premier exportateur de la région Rhône Alpes. Dans la région, ST compte 43% d’ingénieurs. Sur le site de Crolles, ils sont issus de 45 nationalités différentes. Il y a aussi 30% de femmes dans l’ensemble des effectifs. Comme le veut la tradition, ST mesure les emplois induits par son activité : ils sont 8790 dans la région, et de 8640 hors Rhône-Alpes. Au total, en France, ST génère 25680 emplois directs, indirects et induits par son activité.

Marchés et concurrence

STMicroelectronics est présent dans de nombreux marchés et sur de nombreuses technologies : les capteurs MEMS qui vont des capteurs de mouvement aux microphones, sans compter les capteurs photo/vidéo, l’électronique embarquée dans l’automobile, les chipsets de set-top-boxes et moult microcontrôleurs.

Il est utile de positionner la société par rapport à ses plus grands concurrents dotés de capacité de fabrication :

- STMicroelectronics conçoit et fabrique ses produits “catalogue”. Il est aussi une fab pour quelques clients fabless. C’est un continuum qui va de l’autonomie complète à la fab en passant par la co-conception des composants avec ses clients. ST est aussi créateur de “blocs d’IP”, ces blocs fonctionnels spécialisés qui intègrent les chipsets comme les DSP (convertisseurs analogiques/digitaux), les encodeurs/décodeurs vidéos, les processeurs audio ou réseaux. Ces blocs complètent des blocs issus du marché comme ceux de l’anglais ARM, ou ceux des clients fabless.

- Le leader mondial du secteur est Intel avec un modèle voisin : ils produisent leurs propres processeurs et composants mais leurs usines sont aussi mises au service de quelques clients btob, et surtout dans les circuits FPGA qui sont fabriqués en technologie 22 nm pour le compte d’Achronix et Altera, et avec des noyaux ARM. Intel est spécialisé dans les processeurs “chers” qui équipent le monde du PC, laptops, desktops et serveurs. Ils s’évertuent depuis des années à aborder le marché des mobiles, sans grand succès pour l’instant. Ce marché est plutôt l’apanage de sociétés fabless comme Qualcomm, Broadcom (pour la partie réseau/radio), Marvell (idem) et de Taïwanais tels que Mediatek. Ces processeurs mobiles sont souvent fabriqués chez TSMC.

- Samsung a aussi ses propres fabs qu’il utilise pour son propre compte, étant le numéro un mondial des produits d’électronique grand public. Il conçoit et fabrique notamment sa série de chipsets Exynos utilisés dans ses smartphones et tablettes. Il fabrique aussi de la mémoire destinée notamment aux disques SSD. Mais Samsung produit aussi pour des tiers, le plus connu étant Apple avec des processeurs de la série “A” (A4, A5, A6, A7, A8). Ils produisent aussi quelques chipsets pour STMicroelectronics. Ils seront aussi bientôt une seconde source pour la production de chipsets en technologie FD-SOI.

- Le taïwanais TSMC est à l’autre extrémité du spectre de la fab : c’est une société qui n’a pas de catalogue de produits et fabrique des composants uniquement pour le compte de tiers parmi lesquels ont compte les leaders du fabless américains : Qualcomm, nVidia, Broadcom, Sigma Design, mais aussi le chinois Hisilicon qui équipe les mobiles de Huawei. TSMC serait sur le point de fabriquer aussi des chipsets pour Apple. Une évolution logique pour ce dernier dans la mesure où Samsung est maintenant son principal concurrent.

STMicroelectronics a une différentiation technologique triple avec la capacité “end-to-end” de conception et de fabrication de composants, la maitrise de la technologie 28 nm sur substrat silicium standard et sur FD-SOI qui lui permet d’être compétitif en termes de prix et de performance, notamment dans la basse consommation d’énergies. Il est par ailleurs très bien placé dans la concurrence mondiale dans les MEMS, ces capteurs miniaturisés qui intègrent des dispositifs micro-mécaniques.

Passons maintenant en revue la segmentation de l’offre de ST, ses marchés et les concurrents associés :

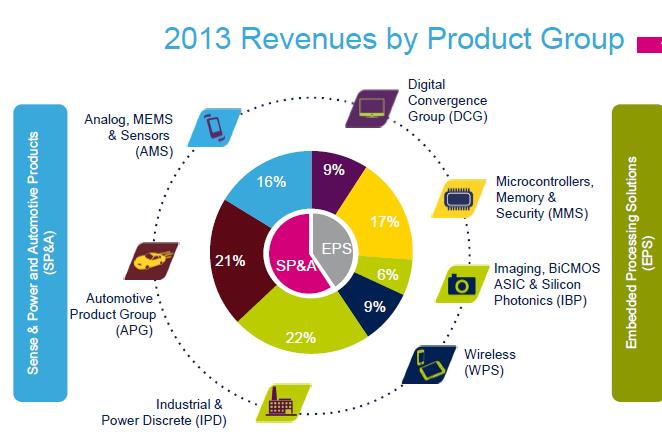

Ils sont présents dans plusieurs segments de marché : l’automobile, les capteurs, la gestion de puissance, l’imagerie, les micro-contrôleurs et enfin, les chipsets pour l’électronique grand public. Côté technologie, la répartition en chiffre d’affaire est de 61% pour les composants associant analogique et numérique, 14% pour les composants 100% numériques et 25% pour les micro-contrôleurs. Début 2014, 61% de leur chiffre d’affaires provenait d’Asie.

Capteurs (AMS pour Analog, MEMS and Sensors, environ 16% du CA en 2013) : cette activité représente environ $1.3B de CA. Ils sont numéro deux mondial derrière Bosch et dans un marché en forte croissance, celui de l’Internet des objets. Ils produisent des capteurs que l’on retrouve dans un grand nombre de produits leaders du marché : les bracelets de Fitbit, les thermostats de Nest, les stations météo de Netatmo, les dongles du français Sen.se Mother. Ils ont produit cinq milliards de capteurs MEMS. Leurs accéléromètres et GPS sont un peu partout dans les mobiles. Ils créent aussi des actuateurs MEMS pour des picoprojecteurs vidéo, des baromètres, capteurs de pression, capteurs de toucher tout comme des composants Bluetooth Low Energy. Une grosse partie de leur CA provenait de la fourniture d’accéléromètres à Apple pour ses iPhone, mais ils semblent qu’ils aient perdu la partie dans les derniers iPhone 6 où ils ont été remplacés par leur concurrent InvenSense (source). Mais au passage, ils ont gagné le baromètre qui est intégré dans le Samsung Galaxy S5 (source) ! C’est le jeu de la concurrence où rien n’est jamais acquis et où il faut sans arrêt savoir rebondir. Les grands concurrents sont l’allemand Bosch, très présent dans le secteur automobile, l’américain Invensense, mais aussi Texas Instruments et les japonais comme Murata.

Puissance (IPD pour Industrial and Power Discrete, 22% du CA en 2013) : c’est une activité très variée qui alimente les industriels en composants électroniques divers, surtout des composants “discrets” : transistors, thyristors, diodes, filtres, mais aussi des composants de contrôle de l’éclairage. Ils sont numéro un mondial dans plusieurs de ces segments de marché. Ils fournissent notamment le circuit de contrôle des écrans AMOLED utilisés dans 300 millions de smartphones (notamment chez Samsung, source) ainsi que les systèmes de recharge sans fils de smartphones.

Automobile (APG, pour Automotive Product Group, 21% du CA en 2013) : une activité spécialisée dans les composants électroniques destinés aux constructeurs et équipementiers automobiles. Ils couvrent aussi bien la sécurité (airbags, freins, volant asservi, télémétrie pour le parking automatique, bien positionnés pour l’évolution vers la conduite automatique), la motorisation (contrôle de l’injection, des boites de vitesse automatique, du start/stop du moteur), l’éclairage (contrôleurs de LED) que la partie média des véhicules avec des composants très divers (amplification audio, tuners). Ils proposent aussi des circuits de commande de moteurs électriques divers pour les différentes fonctions du véhicule. Ils sont numéro un mondial sur le marché chinois qui est en pleine expansion. Là aussi, ils sont face à Bosch.

Microcontrôleurs et mémoire (MMS pour Microcontroller, Memory and Secure MCU, 17% du CA en 2013) : qui produit des microcontrôleurs souvent associés aux capteurs (8 et 32 bits) et des mémoires non volatiles. Ils sont généralement bâtis sur des noyaux ARM Cortex M. On les retrouvera dans un grand nombre d’appareils y compris dans l’électroménager, au même titre que leurs composants de puissance. Leurs principaux concurrents sont le japonais Renesas, Microchip, Atmel, Freescale et Texas Instruments.

Imagerie et photonique (IBP pour Imaging, BiCMOS and Silicon Photonics, 6% du CA en 2013) qui conçoit et fabrique notamment des capteurs photo et vidéo pour des applications industrielles voire certains produits grand public. Ils font des capteurs CMOS BSI (back-side illumination) de tous formats, du plus petit pour applications mobiles aux plus grands pour la photo pro ou industrielle comme pour l’imagerie médicale. Ils équipent par exemple le Leica M avec un capteur full frame 24×36 monochrome de 24 millions de pixels conçu par le belge CMOSIS ainsi que divers smartphones HTC One (source). Ces capteurs sont fabriqués à Crolles sur wafers de 300 mm. A noter que STMicroelectronics équipe aussi le stabilisateur gyroscopique de l’optique du Lumia 1020 de Nokia (maintenant Microsoft, source). STMicroelectronics produit aussi les capteurs de proximité FlightSense et des capteurs infrarouges. Dans l’imagerie, les grands concurrents sont Sony, Samsung et le taïwanais Omnivision. Ce groupe produit travaille aussi dans le domaine de la photonique qui est un secteur d’avenir pour les réseaux et dans les produits radio-fréquence réalisés en technologie FD-SOI. Ils produisent des générateurs de fréquences pour les stations d’antennes pour mobiles ainsi que pour la gestion des antennes de réception dans les mobiles. Et aussi des circuits pour des coupleurs optiques/électriques de 10 à 100 GBits/s.

Grand public (DCG pour Digital Convergence Group, 9% du CA en 2013) : une activité qui regroupe la conception et la production de chipsets pour set-top-boxes et gateways. Leurs clients sont les opérateurs télécoms, câble et satellite. Leurs familles de produits sont les chipsets Liege (set-top-box OTT et broadcast), Monaco et Cannes (set-top-box et media servers) et Alicante (gateways réseau, routeurs Internet). Dans les box, ils sont numéro deux dans ce secteur, le numéro un étant Broadcom et les autres principaux concurrents étant Marvell, Sigma Design, Amlogic et Rockship. Dans les routeurs, ils sont aussi face à Broadcom, Marvell, Rockship. Leurs chipsets à base de noyaux ARM sur lesquels je reviendrais à l’occasion du Rapport CES 2015 sont technologiquement parlant tout à fait au gout du jour avec support étendu de la 4K et d’HEVC, d’Android, du multi-écrans, du graphisme et de la sécurité du contrôle d’accès. Ils préparent la prochaine génération de chipsets qui sera fabriquée en FD-SOI 28 nm ainsi que l’implémentation des cœurs ARM 64 bits A53/57.

Enjeux technologiques et financiers

STMicroelectronics agit dans un marché à la fois porteur et très compétitif. Ce sont généralement des marchés de volume subissant des coups de boutoir de commoditisation à répétition et de baisse des prix. C’est une véritable course technologique et à la productivité. Côté technologie, les enjeux concernent la puissance de traitements, les débits (en photonique), le niveau et les techniques d’intégration qui conditionnent à la fois la puissance et la basse consommation d’énergie.

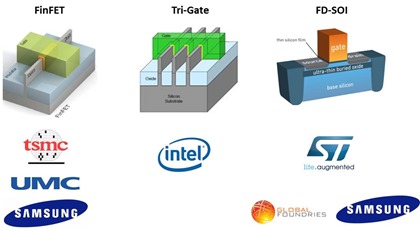

C’est là qu’interviennent deux technologies : la diminution du niveau d’intégration en-dessous du 28 nm et le FD-SOI qui fait face aux Fin-FET (ou tri-gate) de TSMC, Samsung et Intel.

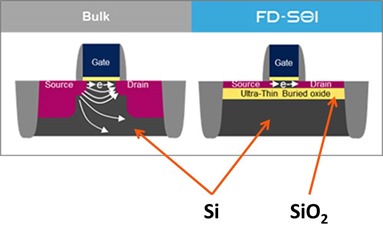

Le FD-SOI consiste à “poser” les transistors des semiconducteurs sur une fine couche d’isolant (en oxyde de silicium) pour limiter les fuites de courant et améliorer leur rendement et leur vitesse. Le FD-SOI s’appuie sur des wafers produits par SOITEC qui ajoute cette couche d’isolant au-dessus du silicium, elle-même recouverte d’une fine couche de silicium semi-conducteur.

L’approche concurrente des Fin-FET et trigate consiste à monter les transistors de manière verticale pour limiter la couche de contact avec le silicium et par la même occasion les fuites de courant autour des transistors. Les deux approches sont à la fois concurrentes et complémentaires, car on peut les utiliser conjointement. Le FD-SOI présente l’intérêt de permettre la baisse de consommation avec des techniques de fabrication moins couteuses que le FIN-FET qui est plus complexe et nécessite plus de couches et masques dans la production.

Le FD-SOI permet en 28 nm d’atteindre des performances voisines du 22 nm en FIN-FET. Mais elle prévoit de descendre au 14 nm d’ici 2015 et à plus long terme au 10 nm. A chaque fois, on gagne en vitesse, en niveau de tension (on gagne 100 mV) et en en réduction de consommation, ce qui est très important dans toutes les applications mobiles. Le FD-SOI a aussi des domaines d’application plus spécialisés dans le traitement des signaux haute-fréquence (RF).

D’où provient la performance économique d’une ligne de fab ? Je me suis souvent dit que cela dépendait surtout de l’équipement utilisé et comme celui-ci provient des mêmes équipementiers tels que Applied Materials ou ASML, comment une fab se distingue-t-elle d’une autre fab ? Cela découle d’un lourd travail d’intégration d’équipements divers. Les process sont à améliorer en permanence. Il y a d’abord l’automatisation qui s’appuie maintenant sur des lignes de production presque entièrement robotisées. Chaque étape de production donne lieu à des batteries de tests de qualité pour améliorer le “yield” (rendement, et éviter les défauts sur les wafers). Les données statistiques permettent d’identifier les sources de défaut. Celles-ci sont alors corrigées en réglant les équipements ou en faisant appel aux équipementiers, puis on relance de nouvelles batteries de tests. La mise au point peut ainsi durer des années !

Le processus de mise au point d’une fab est lourd, lent et couteux, ce qui s’additionne aux coûts exorbitants des installations et des équipements. Il explique les décalages de mise en production des nouvelles technologies d’intégration comme le retard de TSMC sur le 28 nm qui avait posé des problèmes à ses clients tels que nVidia. Il faut ainsi de longues années pour descendre d’un cran dans l’intégration et passer par exemple du 28 nm au 20 nm ou au 14 nm, puis du 14 nm au 10 nm ou au 7 nm.

Certains comme Intel donnent l’impression d’aller plus vite. Cela provient notamment du fait qu’ils vendent des processeurs chers, destinés aux PC et aux serveurs, et peuvent se permettre des taux de rendement moins bons que dans les marchés de plus grand volume comme dans la mobilité. Les processeurs Intel sont vendus jusqu’à plusieurs centaines de dollars tandis que ceux qui équipes les mobiles et les set-top-boxes sont compris entre $10 et $30 maximum.

STMicroelectronics fait face à des géants qui sont jusqu’à quatre fois plus gros que lui. Et il y a aussi un éléphant dans la salle en la personne d’Apple pour qui Samsung et TSMC construisent et opèrent des fabs dédiées. Apple pourrait très bien être son propre fondeur s’il le voulait. Il en a largement les moyens financiers !

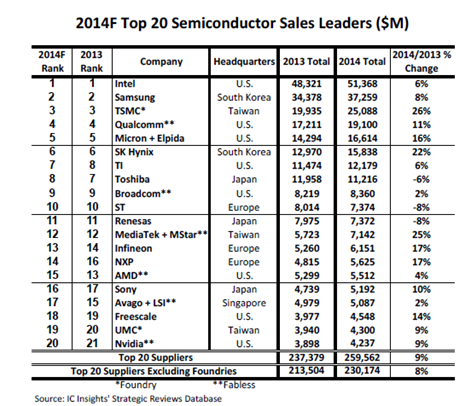

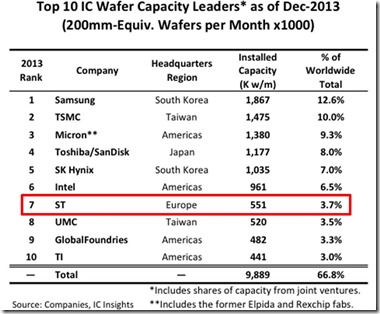

Les risques financiers et technologiques de la fab et ses facteurs d’échelle sont tels que le marché a régulièrement écrémé ses acteurs. Il ne reste plus aujourd’hui que sept fabricants dans le monde capables de descendre en 300 mm au 28 nm ou en-dessous : Intel, TSMC, Samsung, STMicroelectronics, UMC, Panasonic, IBM et Global Foundries (le schéma ci-dessous est d’origine Intel). Mi 2014, IBM a en effet cédé ses activités de fonderie à Global Foundries. Intel n’intègre pas ST dans la fonderie en-dessous du 28 nm car ce dernier n’est pas encore en production à ce niveau d’intégration. Il est donc probable que d’ici quelques années, on aura plus de fabricants capable de descendre en-dessous du 28 nm, mais que leur nombre restera faible, en-dessous de 5-6.

Les autres sont devenus ou se sont créés comme des sociétés fabless. La plus en pointe aujourd’hui est Qualcomm, dont le CA est près du triple de celui de STMicroelectronics et avec une bien meilleure rentabilité.

Selon IC Insights, ST était début novembre 2014 le dixième industriel mondial du marché des semi-conducteurs, restant stable par rapport à l’année précédente. Il était cinquième il y a 10 ans. Le marché du mobile est venu bouleverser la donne depuis !

En termes de capacité de production, ST était septième dans le monde fin 2013. Mais quatrième avec une capacité de production de wafers de 300 mm. Les volumes en disent beaucoup sur le poids des géants asiatiques que sont Samsung et TSMC. La fab 300mm de Crolles peut produire 3500 wafers par semaine tandis que les multiples et grosses fabs de Samsung et TSMC en sortent 15 000 !

Ces données n’intègrent pas le taux de déchets en bout de fab, qui peut être variable d’un fabricant à l’autre. Curieusement, le volume d’Intel n’est que “seulement” le double de celui de ST alors que le CA d’Intel est cinq fois plus grand. C’est encore lié au positionnement prix élevé de la principale production d’Intel, ses processeurs pour PC/serveurs.

L’industrie japonaise est celle qui a le plus souffert ces deux dernières décennies, trop dépendante des constructeurs japonais qui ont vu leurs parts de marché fondre face aux coréens puis aux chinois.

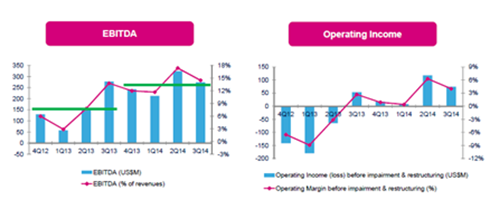

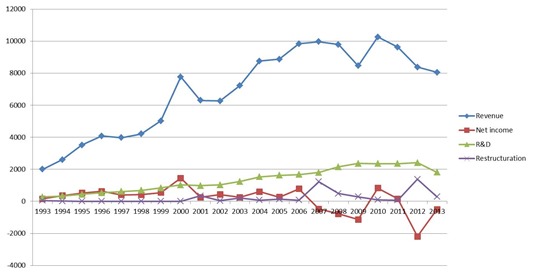

STMicroelectronics est presque un survivant de cette bataille mondiale, dernier véritable acteur européen doté d’une capacité de production et de R&D. Son cursus n’a jamais été un long fleuve tranquille. Ils ont très récemment pu se remettre sur les rails avec plusieurs trimestres profitables depuis début 2014 après avoir accumulé des pertes sur plusieurs années. Profitables… hors coûts de restructuration ! Ils ont aussi réussi à réduire leur ratio de capex par rapport aux ventes de 19% à 7% en 9 ans. Contrairement aux japonais, ils doivent leur survie à la grande diversité produit et géographique de leur base client. Les fabricants japonais dépendaient trop des constructeurs de leur pays tandis que cela ne risque pas trop d’arriver à ST au vu du poids de l’industrie électronique française dans l’échiquier mondial !

Les soubresauts financiers de STMicroelectronics sont relativement récents et étalés entre 2007 et 2012, avec cinq années dans le rouge sur vingt ans. Ils ont des frais de restructuration liés en particulier à la création de joint ventures qui ont mal tourné, la plus importante étant ST Ericsson.

Paradoxalement, pour un industriel français du secteur du numérique, ce n’est pas si mal. Alcatel-Lucent et Technicolor ont été plus souvent dans le rouge durant la même période ! En tout cas, ce pôle industriel est important et utile dans l’écosystème numérique français. Il fait vivre une bonne partie de la région grenobloise et alimente aussi de nombreuses startups. Avec la vague des objets connectés, le fait d’avoir en France un acteur comme STMicroelectronics est devenu un véritable atout industriel.

______________________________

Voilà pour cette entrée en matière sur la filière française des semi-conducteurs. Dans l’épisode suivant, nous visiterons la Fab 300 de Crolles !

![]()

![]()

![]()

Reçevez par email les alertes de parution de nouveaux articles :

![]()

![]()

![]()

Articles

Articles

BONJOUR,

J’apprécie beaucoup vos articles qui sont très détaillés . Je les diffuse sur mon site ETRAVE,Facebook,Twitter,Google+,Linkedin et et Scoop-it:

A la découverte de la “fab” chez STMicroelectronics :

1 http://www.entreprise-travail-emploi.com/article-95309-a-la-decouverte-de-la-fab-chez-s.html.

Je serais très heureux d’avoir vos opinions sur “ETRAVE”

Bravo pour cet article exhaustif et clair !

Visite au coeur de l’écosystème grenoblois (“la véritable silicon valley fr.”), avec l’exemple de @ST_World @CEA_Leti http://t.co/qclFyq0dQz

A la découverte de la “fab” chez @ST_World thanks to @olivez http://t.co/qwXB9NYdHc

Merci pour cet article et les suivants qui permettent d’informer et de souligner l’importance de l’industrie des semi-conducteurs et de l’electronique. Il est d’ailleurs tres dommage que l’ensemble de l’ecosysteme du numerique semble les oublier et en particulier les investisseurs qui semblent fuir comme la peste les dossiers de fabless. Il n’y a pas une seule fabless europeenne dans le top 20 et on se demande si un qualcom ou un nvdia pourraient voir le jour dans notre pays.

Le web, les reseaux sociaux et le ecommerce c’est tres bien mais tout cela ne marche pas s’il n’y a pas de chips performants.

Gemalto n’est plus detenue par TPG depuis longtemps. Le plus gros actionnaire est l’etat Francais avec un peu plus de 8%. Oberthur est lui detenu a 100% par Advent qui est americain. Safran via sa filiale morpho est aussi un acteur important et francais des cartes a puces.

Ah, merci, je vais corriger cela dans le texte.

A lire, en perspective de la conf. d’@olivez demain à Grenoble : “A la découverte de la fab chez STMicroelectronics” http://t.co/q8pk0gLBzq