Après un premier post faisant un tour d’horizon de la dernière édition de Capital Week et des startups présentées, passons à la partie la plus intéressante : le partage d’expérience avec les acteurs du financement des startups et les startups elles-mêmes.

Il y avait à Capital Week : incubateurs, Oséo, Ministère de la Recherche, business angels, capitaux risqueurs (VCs), leveurs de fonds, juristes et évidemment startups témoignant de leur propre expérience. De quoi faire un bon tour d’horizon. J’ai structuré ce retour de manière linéaire selon le cycle de financement des startups. Et, lorsque nécessaire, complété les propos entendus par ma propre expérience du sujet. Ce sont des basiques pour ceux qui sont déjà passés par là mais pas pour les jeunes entrepreneurs en herbe.

Je vais profiter de tout cela et des tableaux associés pour mettre à jour mon document sur “L’accompagnement des startups high-tech en France” qui recense les différentes aides et accompagnements disponibles pour les entrepreneurs (téléchargeable dans sa version la plus à jour à partir d’ici). Cela fera l’objet d’un troisième post lié à Capital Week…

L’amorçage

Commençons par le plus facile : l’obtention de prêts d’honneur pour l’amorçage de sa société, en particulier dans les réseaux France Initiative et Réseau Entreprendre. Jusqu’à 60K€ en général, en fonction du nombre d’associés du projet. C’est le cas chez Scientipôle Initiative où je suis expert et membre du comité de sélection des lauréats. Dans ces organisations, il est utile de ne pas chercher simplement un prêt mais également un accompagnement et sur la durée. Tout dépend des experts sur lesquels vous tombez en tant qu’entrepreneurs.

Sinon, les prêts (PPA, PCE, etc), garanties de prêt et subventions sont légion chez Oséo. Cela reste compliqué au premier abord mais la structure Oséo s’est consolidée. Tout comme UbiFrance qui rassemble maintenant une grande partie des aides à l’exportation (hors Coface), en intégrant les Missions Economiques situées à l’étranger. A noter qu’Oséo Financement propose une avance sur trésorerie pour absorber les trous de cash flows liés aux délais de paiement des grandes entreprises. Sur 2007, Oséo Innovation a attribué 70m€ d’avances remboursables et 22m€ de subventions à 1050 projets dans le secteur des TIC.

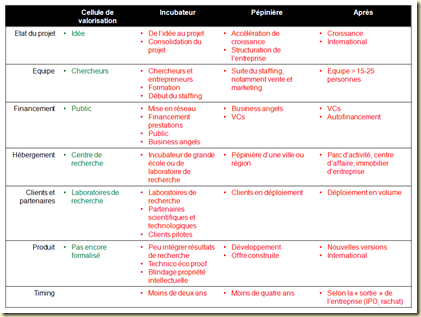

Au niveau des phases d’amorçage, citons également ce positionnement entre pépinières et incubateurs expliqué par Philippe Le Cam (Paris Développement) et Geneviève Gelly (Ministère de la Recherche), résumé dans le tableau suivant. D’après Geneviève Gelly, il y a en France 29 incubateurs issus de la recherche, avec 2000 projets passés dedans depuis leur création. Les financements sont de 7m€ par an. 44% des projets qui y sont incubés sont issus de la recherche publique et 51% réalisés en collaboration avec la recherche publique.

Enfin, un autre intervenant rappelait qu’il ne faut pas hésiter à tester les banques, même si elles sont frileuses. Une recette : faire travailler les autres et les questionner sur les différentes offres qu’ils peuvent vous proposer.

Petite recommandation pour cette phase du projet : il faut un leader et cela se matérialise par un nombre de parts plus élevé dans le capital au démarrage de la société.

Business angels

Les business angels apportent argent, réseau et savoir-faire dans les phases d’amorçage d’un projet. Là encore, il ne faut pas cherche juste du financement, mais de “l’argent intelligent”. Il vaut donc mieux travailler avec des Business Angels expérimentés et dans son secteur d’activité.

Le marché des business angels est en plein développement en France. L’association France Angels qui les regroupe fédère 65 réseaux dont 53 réseaux géographiques. Et 80 sont prévus fin 2008. Le nombre de business angels est passé de 500 à 3600 en 6 ans. Claude Rameau, le Président de France Angels prévoit de passer à 10000 business angels en 2009 et à 20000 fin 2012.

L’échéance du 15 juin génère un appel d’air de Business Angels prêts à financer des projets pour réduire leur ISF. En effet, une disposition de la loi TEPA (dite “paquet fiscal” dans les médias) permet une réduction d’ISF de 75% d’un investissement dans une PME innovante ou dans un FCPI de PME innovantes. Au pire jusqu’en 2012, cette disposition va accélérer avec un effet de levier d’un facteur 3 le montant des investissements des business angels dans les startups. Peu commentée par les politiques et les médias, c’est peut-être le “cadeau aux riches” le plus utile de la loi TEPA car il va accélérer les investissements dans l’innovation, et donc, à terme, dans la croissance de l’économie qui a besoin de se renouveler. Les sociétés d’investissements de Business Angels qui mutualisent le risque pour les BAs se développent à un rythme accéléré du fait de cette opportunité. Mais la prudence est de mise : il vaut mieux travailler avec des professionnels établis.

Les réseaux de business angels permettent de financer un projet à hauteur d’environ 200-300K€ avec plusieurs personnes qui mutualisent les risques. Les tickets sont entre 5K€ et 50K€ par Business Angels.

France Angels a favorisé l’émergence de réseaux thématiques en sus des réseaux régionaux : cleantech, santé, logiciels, intelligence économique, et en préparation: médias et aérospatial. Il y a aussi uns socle croissant d’associations de business angels d’anciens élèves de grandes écoles (XMP pour Polytechnique-Mines–Ponts, HEC Business Angels, Centrale Business Angels, etc).

A noter que les Business Angels reçoivent souvent des dossiers que les VCs ne peuvent pas prendre en charge car trop en avance de phase. A l’envers, les Business Angels ont tendance à s’écarter des projets au gré de leur maturité. Les VCs prennent alors le relai. A noter que la charte de déontologie de France Angels veut qu’un business angel ne soit pas également prestataires de services des startups financées.

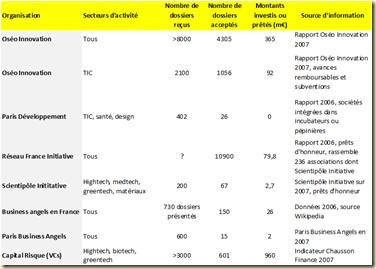

Voici pour conclure sur ce sujet une petite synthèse de la volumétrie du financement et d’accompagnement de projets hightech. Il donne une idée des volumes relatifs de projets et de financement entre types de structures. Les financements par business angels sont encore modestes avec moins 3% du financement du capital risque alors qu’aux USA, le financement par business angels est au même niveau (environ $29B en 2006). Paris Business Angels a filtré 600 projets et ses business angels en ont financé 15 en 2007 pour un total de 2m€. La loi TEPA pourrait accélérer la croissance du financement par business angels, mais il serait bon que l’exonération d’ISF soit déplafonnée pour attirer encore plus de “gros” business angels vers le financement de l’innovation.

Levée de fonds avec des VCs

La session sur la levée de fonds était animée avec Jean-Denis Cornillot d’Acta Finance, un leveur de fonds, et avec Isabelle Vidal, PDG de Wanimo, une startup ayant l’expérience de la levée de fonds.

Dans une levée de fonds auprès de VCs, le ciblage des VCs est primordial. Plusieurs critères de sélection clés sont à prendre en compte :

- Le secteur où le VC investit : certains sont spécialisés en logiciels d’entreprise (comme Eleai), d’autres dans l’intermédiation commerciale (comme Banexi Ventures), ou dans la santé, les cleantechs, etc.

- Le cycle de financement où il s’implique : amorçage (rare : un peu chez I-Source et chez Sofinnova), développement, LBO, retournement, etc.

- Le montant habituel des tickets qu’il investit : en dessous de 1m€, entre 1 et 5m€, au delà.

- Le mode d’investissement (pas évoqué lors de Capital Week) : en solo et exclusivité sur un projet ou au contraire, en meute sur des montants modestes, et en mode suiveur.

Après filtrage selon ces critères, on peut se retrouver avec juste une demi douzaine de VCs concernés par son projet. L’appel à un leveur de fonds est une bonne méthode de travail pour effectuer ce ciblage, préqualifier un dossier qui met les VCs en confiance, et gagner du temps dans le processus. Mais on peut sciemment décider de présenter son projet à des VCs qui sont un peu hors cible. C’est une manière de s’entrainer et aussi de tisser un réseau personnel qui sera utile plus tard.

Il est utile de bien comprendre le rationnel d’investissement des VCs. C’était très bien expliqué par Jean-Denis Cornillot, Directeur associé-Fondateur du leveur de fonds Acta Finance. Sur 10 projets investis par un VC, 5 vont mourir, 4 vont survivre mais sans performance particulière et un fera le “TRI”, le fameux Taux de Rentabilité Interne de l’investisseur. Petit parallèle personnel : être sélectionné par un VC ne revient pas à avoir un “bon projet”. Il faut avoir le meilleur projet parmi ceux que le VC a sous la main à un moment donné. C’est plus un concours d’entrée dans une très grande école (Polytechnique, Normale Sup, ENA) qu’une simple entrée à l’université sur dossier ! Il faut viser la meilleure place car le VC cherche le meilleur jockey.

Les business plans doivent être très concis. Ils sont rarement lus par les VCs sauf s’ils sont envoyés via des références connues. D’où l’intérêt des “introductions”. La version “slides” ne doit pas comprendre plus de 15 slides. Ils doivent contenir : l’opportunité, la solution, le bénéfice utilisateur chiffré, le modèle économique (qui vend quoi à qui et à quel prix), l’équipe, le marché et la concurrence, la stratégie de développement, les perspectives du business à cinq ans, les aspects RH et l’opération d’investissement proposée. Le tout en vulgarisant sans compter sur l’expertise dans votre domaine du lecteur. Le lecteur d’un VC brasse des projets de nature très différente tout au long de la journée. Il faut se mettre à sa place !

On entend et réentend aussi que la qualité de l’équipe, sa vision, l’anticipation, son entrain, sont les critères numéro un du choix des projets par les investisseurs. Devant le projet lui-même, même si sa nature doit correspondre à la politique d’investissement des VCs. Ils choisissent le jockey avant le cheval !

Le processus de la levée de fonds est généralement long : entre 6 mois et 1 an ! Sauf quelques exceptions ou tout se fait en moins d’un mois après un coup de foudre d’un investisseur qui tient à être absolument seul sur un projet qui lui semble “canon”. Il est préférable de lever quand on n’a pas besoin d’argent pour survivre – facile à dire. Le “crash test” consiste à calculer le “burn rate” de la boite en cas d’imprévu, c’est-à-dire quand la consommation de liquidités de la trésorerie se poursuit alors que le produit n’est pas terminé ou que les commandes n’arrivent pas. C’est un problème si le projet n’a que quelques mois de trésorerie. Les VCs s’en serviront souvent pour négocier la valorisation de la startup à la baisse et closer l’investissement au dernier moment. Les conditions financières vont baisser, notamment la valorisation de la boite et la dilution des fondateurs dans le capital.

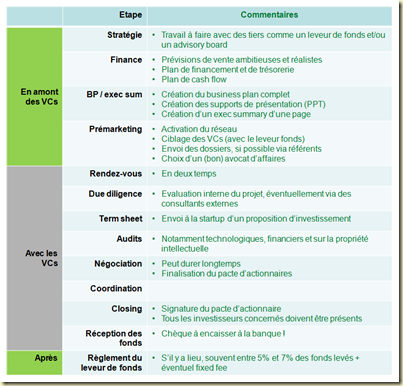

Voici résumées les différentes étapes de la levée de fonds chez un VC vu de l’entrepreneur, inspirées de ce que j’ai vu et entendu dans cette session :

Quelques autres “trucs” à connaître :

- Le choix d’un ou de plusieurs VCs est déterminant sur le long terme. Il faudra travailler avec eux sur la durée, jusqu’à leur sortie du projet, qui est inéluctable. Les VCs qui investissent dans un premier tour prévoient le plus souvent d’investir dans les tours suivants pour éviter d’être dilués eux-mêmes.

- Le pacte d’actionnaire définit le process de gestion de crise. Le diable est dans les détails, qui ne sont pas plaisants. Il faut aligner les intérêts mais ils ne le seront jamais parfaitement. Mais un deal réussi est un deal où aucune partie ne se sent lésée.

- On préfèrera un nombre impair de membres du conseil d’administration, pour des votes clairs. Si possible, un administrateur indépendant qui n’est ni dans la société ni investisseur. La qualité du board est un indice de qualité du projet. Indique que les fondateurs ont réussi à convaincre des personnes expérimentées. C’est un signe positif sur le projet.

- Petit symbole : éviter le champagne “Ruinart” pour célébrer la cloture de la levée de fonds avec ses VCs !

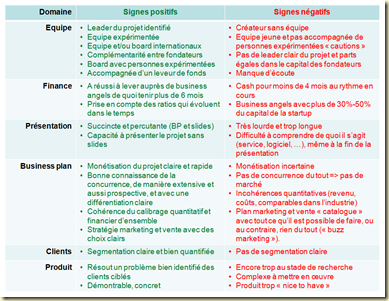

Pour conclure cette partie, voici un autre tableau récapitulatif des signes positifs ou négatifs envoyés aux investisseurs, valable pour les les VCs et dans une certaine mesure pour les Business Angels :

A vous de faire le scoring de votre projet voire de m’aider à compléter le tableau !

Méthodes de valorisation des startups

Cette très intéressante présentation avec Alain Rodermann de Sofinnova Partners et Raphaël Boukris de Paris Busines Angels abordait le calcul de la valorisation d’une startup avant une levée de fond.

Voici quelques méthodes existantes et ce que l’on peut en penser :

- La société cherche 300K€ pour 30% du capital. Donc, la société vaudra en “post-money” 1000K€. Méthode à éviter, même s’il est fréquent que l’on tombe sur ce genre de valorisation en phase d’amorçage quand le produit est disponible. Limiter la dilution à 30% est une bonne chose. Mais son calibrage sur le financement recherché ne valorise pas la société correctement.

- Valorisation basée sur le temps passé à créer le produit et la société. A éviter. Ce qui compte c’est la valorisation résultante, pas le travail consacré. Un peu comme pour résoudre un devoir de maths.

- Méthode des comparables avec des sociétés équivalentes. A éviter même si cela peut servir de repère.

- Comparables de sortie. Pas plus valable car on se compare toujours à des comètes qui font certes rêver mais ne sont pas des références reproductibles. Surtout si l’on est dans le même marché, alors déjà encombré !

- Méthode du discounted cash-flow qui consiste à mesurer la valorisation présente du cash flow qui sera généré dans le futur par la société. Ca peut fonctionner dans l’immobilier ou dans des secteurs où la valeur future est relativement prédictible. Pas dans le capital risque où le risque est très élevé.

Alors, que faire ? En fait, mixer un peu toutes ces méthodes. Mais en ayant en tête quelques principes de base :

- Les fondateurs devront disposer d’au moins 20% du capital à la “sortie”, quand la société sera revendue ou introduite en bourse. C’est le minimum pour bien les motiver. Sans compter qu’il faudra aussi réserver une part du capital pour le management recruté à l’extérieur.

- Il y a une dilution du capital de 30% à 50% à chaque tour. Il faut donc éviter de diluer à plus de 30% au départ pour aboutir aux 80% de dilution à la fin du cycle. Le premier tour de financement, notamment avec des business angels, doit être très peu dilutif. Pas plus de 5-10% pour de l’amorçage, et pas plus de 20%-30% avec des business angels.

- La valorisation lors d’un tour de VCs peut être variable en fonction d’atteinte d’objectifs.

- Les différents actionnaires, notamment business angels, doivent bien informer la société d’éventuels changements de statuts ou d’adresse. Sinon, il peut y avoir perte des droits lors de la “sortie” ou en cas de changement de structure de l’actionnariat.

Et voilà, c’est tout pour cette année ! Sachant que j’ai tout de même loupé quelques sessions (notamment sur la propriété intellectuelle)…

![]()

![]()

![]()

Reçevez par email les alertes de parution de nouveaux articles :

![]()

![]()

![]()

Articles

Articles

Bonjour,

Ne pourrions-nous pas commencer par utiliser le terme de capital Aventure plutot que de capital Risque ?

L’aversion aux Risques des européens en général (hors UK) et des français en particulier est quand même le frein principal de développement des Business Angels.

Cordialement,

—

Gilles.

Le terme n’étant pas consacré, je me contente de “VC”, l’acronyme anglais…

Excellente synthèse qui est aussi un article très complet pour qui serait en recherche de financements. Bravo !

Merci Olivier, pour ces informations précieuses.

Je me permet d’ajouter quelques éléments, pêchés en vrac lors d’un meeting dernier, le SparkCamp organisé par P2PVenture, qui a permis une rencontre entre des entrepreneurs et des BA (2 représentants de PBA, pour être précis):

– au delà des montants levés et de la phase de développement, la différence de financement entre VC et BA est importante, car là où le VC n’aura pas beaucoup de temps à consacrer à l’entreprise (il en consacre beaucoup plus à ceux à qui il emprunte lui-même de l’argent), le BA est un acteur qui aide l’entreprise au quotidien, par son réseau et ses connaissances.

– la loi TEPA peut être effectivement un bon levier, mais il y a une certaine réticence à ne considérer ce point comme uniqueme motivation. En d’autre terme, méfiez-vous d’un BA qui investisserait chez vous uniquement pour réduire son ISF, ce ne serait peut être pas autant profitable pour votre société.

– il faut compter un délai moyen de 4 mois entre les premiers contacts et le financement d’un montant de 300 k€

– les conditions de sorties ne sont pas toujours nécessaires avec un BA, qui pourrait privilégier un bon rendement sur plusieurs années (ce que ne ferait jamais un VC).

– ne pas hésiter à projeter de l’ambition dans les projets. Trop souvent, les BA regrettent de voir les candidats assez timides sur le développement des sociétés, notamment à l’international.

Je mets en lien un plan de slides, réalisé par Frédéric Baud (créateur de P2PVenture), qui donne une première base d’un Investor Pitch à destination d’un BA: http://frederic.flexrun.com/files/Comment_communiquer_via_un_Investor_Pitch.pdf

Nicolas

Olivier,

Je suis impressionné du travail de synthèse que vous avez réalisé. Bravo. Plus large sera la formation/information des entrepreneurs, plus élevées seront les chances de réussite de nos entreprises innovantes.

PS : je vois que mon allusion à la marque de champagne vous a marqué.

Nicolas, merci pour ces éléments qui complèteront la prochaine version du guide (sachant que certains y sont déjà).

Jean-Denis, oui, les bonnes images marquantes rappellent de bons principes. Raconter une histoire est une bonne pédagogie…

Bravo Olivier pour votre esprit de synthèse. Absent de Capital Week, j’aurais eu à coeur de pouvoir “prendre le pouls” des investisseurs.

La France semble bien s’inscrire dans une nouvelle dynamique…il faut avouer que son retard est important en la matière face aux Anglo-saxons.